- Un outil de gestion à plusieurs : La SCI permet de posséder et de gérer un ou plusieurs biens immobiliers avec au moins deux associés.

- Une alternative à l’indivision : Elle permet d'éviter les blocages fréquents lors d'un achat classique à deux, car les règles de décision sont fixées librement dans les statuts.

- Une transmission facilitée : C'est la solution idéale pour transmettre un patrimoine à ses enfants par étapes, tout en réduisant les frais de succession.

- La responsabilité des associés : En cas de dettes, chaque associé est responsable financièrement, mais uniquement à hauteur de sa part dans le capital de la société.

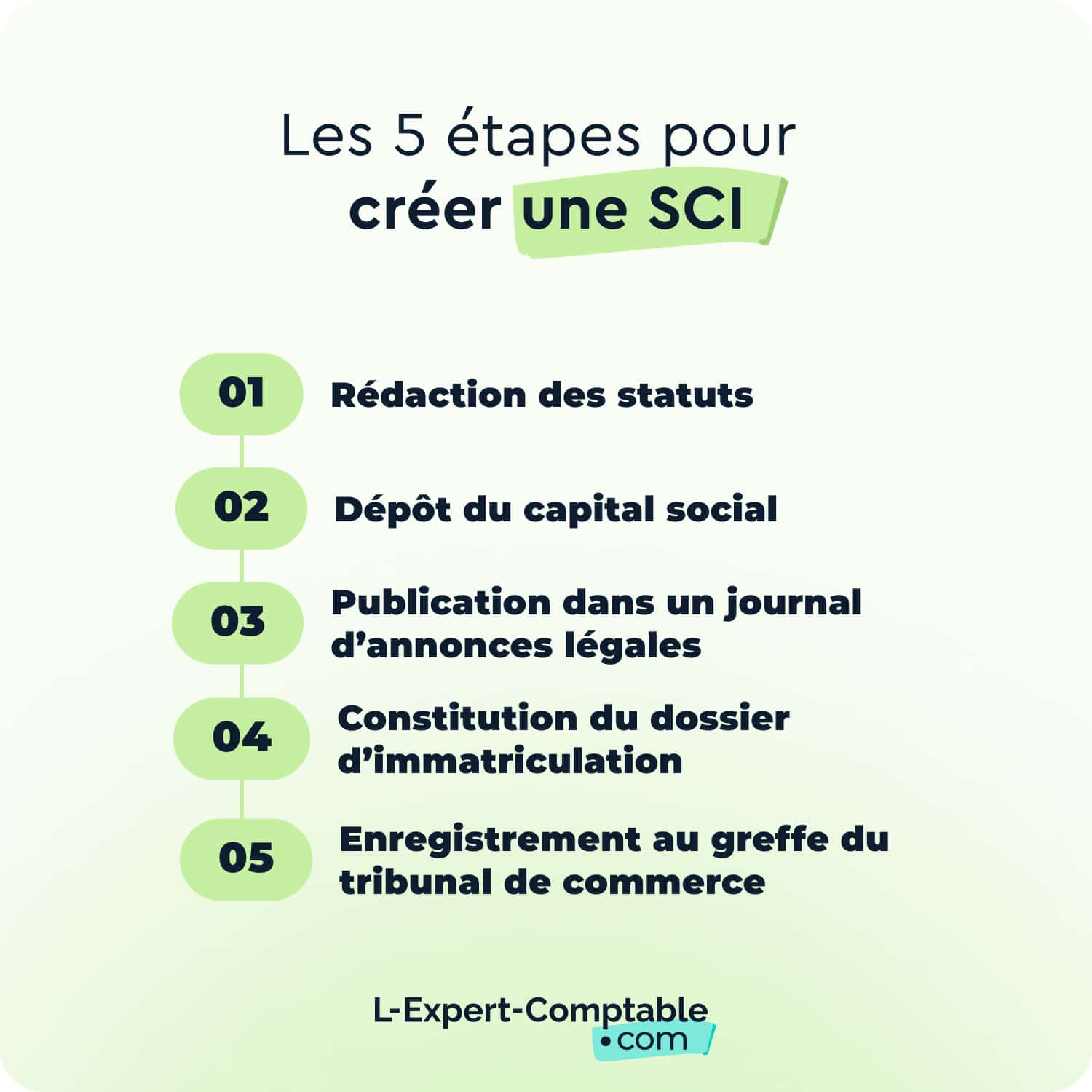

- Des étapes de création précises : Créer une SCI nécessite de rédiger des statuts (le "mode d'emploi"), de publier une annonce légale et d'immatriculer la société officiellement.

- Un choix fiscal flexible : Vous pouvez choisir d'être imposé personnellement sur les revenus (IR) ou de laisser la société payer son propre impôt (IS) selon votre stratégie.

Noté 4,9/5

Pourquoi créer une SCI ? Quel intérêt ?

La Société Civile Immobilière est une forme de société dont le but principal est d'exercer une activité immobilière à plusieurs avec un patrimoine immobilier en commun.

De ce fait, les différents associés vont pouvoir regrouper leurs disponibilités et donc augmenter la capacité financière de la SCI. De la même manière, cela va accroître leur capacité d'obtention de financements externes puisque les banques vont pouvoir bénéficier de garanties provenant des divers associés.

Aussi, il va leur être possible de diviser les charges ainsi que les coûts relatifs aux immeubles entre eux.

Qu'est-ce qu'une SCI (Société Civile Immobilière) ?

Une SCI est une structure permettant à plusieurs personnes de détenir et gérer ensemble un bien immobilier via des parts sociales. Sa création nécessite des statuts, un gérant et une immatriculation au RCS. Très utilisée en famille, elle facilite la gestion et la transmission du patrimoine.

Les différents types de SCI

Il existe plusieurs types de SCI, selon les attentes des associés :

- La SCI de gestion ou de location : forme traditionnelle qui consiste à acheter un ou plusieurs biens immobiliers en vue de les gérer.

- La SCI familiale : consiste également à acheter un ou plusieurs biens immobiliers afin de les gérer, mais ici, elle va uniquement être détenue par des membres d'une même famille.

- La SCI de construction-vente (SCCV) : consiste à l'achat d'un terrain nu pour y construire un immeuble puis revendre l'ensemble immobilier en générant une plus-value (se rapproche d'une activité commerciale).

- la SCI d'attribution : consiste en la construction ou la rénovation d'un ensemble immobilier pour ensuite le diviser en lots répartis entre les différents associés selon les conditions fixées dans les statuts.

- La SCI de jouissance à temps partagé : l'objectif est de se rassembler entre amis afin d'acheter un ensemble immobilier faisant office de résidence secondaire.

Quelles sont les étapes de création d'une SCI ?

Pour créer une SCI, plusieurs étapes sont nécessaires. Il est possible d'effectuer ces démarches seul ou accompagné d'un professionnel. Il est même possible de créer une SCI en ligne notamment avec L-Expert-Comptable.com.

La rédaction des statuts et la réalisation des apports en capital

Tout d'abord, il convient de rédiger les statuts de la Société Civile Immobilière. Ces derniers sont particulièrement importants, car ce sont eux qui vont régir la vie de la société. Effectivement, ils vont définir les différentes règles de fonctionnement, tout comme les modalités et les pouvoirs relatifs à la gérance.

À noter qu'il peut y avoir un ou plusieurs gérants et que ces derniers n'appartiennent pas forcément à la société.

Les statuts doivent être mis par écrit sous seing privé, soit directement par les associés, ou par acte authentique, soit devant le notaire (acte notarié). Parallèlement, ils doivent contenir un certain nombre d'informations obligatoires, telles que :

- la forme de la société : SCI ;

- l'identité des associés : minimum 2 associés ;

- durée de vie de la société : maximum 99 ans, renouvelable ;

- la dénomination sociale : le choix de l'appellation de la société est libre ;

- le siège social : il s'agit de l'adresse où se trouvent les organes administratifs ; il est possible que ce soit le domicile du gérant ;

- l'objet social : correspond à l'activité de l'entreprise; il va définir son code NAF. Il doit forcément être non commercial puisqu'il s'agit d'une société civile ;

- le capital social : minimum d'1 € ;

- date d'exercice social : du 01/01 au 31/12 ;

- règles relatives à la gérance : identité du gérant, conditions de cessions de parts sociales.

Il est aussi possible pour les associés d'ajouter des mentions facultatives au gré de leurs besoins.

Une fois rédigés, les statuts doivent être paraphés et signés par les associés de la SCI.

Depuis le 1er juillet 2015, il n’est plus obligatoire d'enregistrer les statuts auprès du Service des Impôts des Entreprises (SIE).

Constituer le capital social

Chaque associé doit réaliser un apport dans la Société Civile Immobilière. Les différents apports des associés vont constituer le capital social. Dès lors, il est obligatoire pour chaque associé de réaliser un apport dans la SCI. En contrepartie, les associés vont recevoir des parts sociales, qui seront proportionnelles à leurs apports.

Comment effectuer ces apports ?

- en numéraire : correspond au versement d'une certaine somme d'argent sur le compte de la SCI, ouvert au préalable ;

- en nature : correspond à des apports de biens meubles ou immeubles. Lorsque ces apports excèdent 30 000 €, ils sont alors évalués par un commissaire aux apports.

Il est aussi possible de créer une SCI à capital variable, qui sera alors composée d'un seuil plancher et d'un seuil plafond.

Contrairement aux sociétés commerciales (SAS, SARL), vous n’avez pas l’obligation de déposer le capital social de votre SCI auprès d'une banque ou d'un notaire. La raison est simple : dans les sociétés civiles, la responsabilité des associés n’a pas de limite. Vous devez donc simplement préciser le montant de son capital social dans les statuts.

Faut-il prévoir un capital élevé ou faible ?

Le capital social d’une SCI peut être fixé librement. Le Code civil ne prévoit pas de montant minimum. Il ne doit donc pas forcément correspondre à la valeur des biens gérés par la société. Le choix du montant du capital dépend avant tout des objectifs patrimoniaux des associés :

- Un capital faible facilite l’entrée d’associés disposant de peu de liquidités, notamment dans les SCI familiales. Les parents peuvent ainsi rester associés avec un capital réduit et financer l’opération via un apport en compte courant d’associé, remboursable progressivement.

- Un capital plus élevé reflète davantage la valeur réelle du patrimoine immobilier détenu par la SCI. Il peut aussi présenter un intérêt fiscal, notamment pour les SCI soumises à l’impôt sur les sociétés, en limitant l’impact de la fiscalité sur les plus-values lors d’une cession.

Dépôt du capital et la création du compte bancaire de la SCI

Pour mettre en place votre SCI, il est essentiel d’ouvrir un compte bancaire au nom de la société et d’effectuer le dépôt du capital social, dès le début du processus. Cette étape est obligatoire pour sécuriser les apports des associés et faciliter les démarches d’immatriculation.

Pourquoi déposer le capital dès maintenant ?

Le dépôt du capital permet de séparer clairement les flux financiers personnels et ceux de la SCI, garantissant une gestion transparente et conforme aux exigences légales. De plus, la banque vous délivrera une attestation de dépôt des fonds, document indispensable pour l’immatriculation de la société et parfois demandé lors d’autres formalités administratives.

Comment procéder au dépôt ?

Nous vous conseillons d’ouvrir le compte avant l’immatriculation de la SCI, afin de pouvoir y verser les apports en numéraire de chaque associé. Plusieurs options sont possibles :

- Banques traditionnelles : ouverture classique d’un compte professionnel, avec remise de l’attestation de dépôt.

- Alternatives officielles, comme la Caisse des Dépôts, pour sécuriser les fonds avant immatriculation, notamment si votre banque exige l’extrait Kbis pour finaliser l’ouverture.

À retenir sur l’attestation de dépôt des fonds :

L'attestation de dépôt des fonds prouve que le capital social a bien été versé et sera demandée lors de l’immatriculation au RCS. Une fois la SCI immatriculée et le Kbis obtenu, le capital peut être transféré sur le compte définitif de la société, permettant ainsi de commencer les opérations courantes de gestion immobilière.

Même si certains associés préfèrent attendre l’immatriculation pour déposer le capital, nous recommandons de le faire dès l’ouverture du compte afin de simplifier toutes les démarches et éviter des retards dans l’obtention du Kbis.

La publication de l’annonce légale

La publication d'un avis dans un journal spécialisé et agréé est une étape obligatoire dans la création de votre Société Civile Immobilière. Effectivement, cette étape permet de rendre publique la naissance de la société et donc d'en informer les tiers.

Là aussi, un certain formalisme est à respecter avec certaines mentions obligatoires telles que : la forme de la société, l'objet social, le capital social mais aussi la nature et la date des statuts. Il est également nécessaire d'indiquer l'identité du signataire de l'annonce ainsi que le RCS où sera immatriculée la société.

À l’issue de cette publication au JAL (Journal d'Annonces Légales), une attestation de parution vous sera remise, nécessaire pour constituer le dossier d'immatriculation.

La demande d’immatriculation au RCS

Il faut enfin déposer un dossier de création de SCI en ligne, sur le site du guichet unique. Vous devrez remplir un formulaire dématérialisé et joindre les pièces justificatives suivantes :

- l'original des statuts ;

- l'attestation de publication dans le JAL ;

- la déclaration de non-condamnation et l'attestation de filiation du gérant ;

- un justificatif d'identité du dirigeant ;

- la déclaration des bénéficiaires effectifs ;

- un justificatif d'occupation des locaux.

Le guichet unique se charge ensuite de transmettre votre dossier au greffe du Tribunal de commerce. Celui-ci procède alors à l’immatriculation de votre SCI au registre du commerce et des sociétés (RCS) et au registre national des entreprises (RNE).

| Document | Description / Contenu |

|---|---|

| L’original des statuts | Statuts signés de la société. |

| L’attestation de publication dans le JAL | Preuve de la publication de l'avis de constitution dans un Journal d’Annonces Légales. |

| Déclaration de non-condamnation et attestation de filiation du gérant | Document attestant que le gérant n’a pas de condamnation l’empêchant de gérer, ainsi que son lien de filiation. |

| Justificatif d'identité du dirigeant | Pièce d’identité valide (CNI, passeport…). |

| Déclaration des bénéficiaires effectifs | Formulaire précisant les personnes physiques contrôlant la société. |

| Justificatif d’occupation des locaux | Preuve d’adresse du siège social (bail, titre de propriété, attestation de domiciliation…). |

Qui peut ouvrir une SCI ?

Pour créer une SCI, il est nécessaire d'être deux associés. Ces derniers peuvent être des personnes physiques ou des personnes morales.

En ce qui concerne les associés personnes physiques, ils peuvent aussi bien être majeurs que mineurs, émancipés ou non. Lorsqu'un mineur non émancipé souhaite être associé, il est nécessaire d'avoir l'autorisation des représentants légaux. Dès lors, il agira comme un réel associé et sera indéfiniment responsable des dettes de la société. Néanmoins, dans de tels cas, des aménagements de statuts sont souvent réalisés.

Par ailleurs, aucun lien particulier n'est requis entre les associés. De même, il n'y a pas de condition de nationalité particulière.

Si vous envisagez de créer une SCI en tant qu'associé unique, découvrez les démarches et les précautions à prendre.

Combien de temps prend l'immatriculation de la SCI ?

L’immatriculation d’une SCI est rapide lorsque le dossier est complet : en général, elle peut être finalisée en 24 heures après réception du dossier par le greffe du Tribunal. Cette étape marque la naissance de la personnalité morale de la société, qui obtient alors un numéro SIREN et surtout un extrait Kbis, véritable carte d’identité juridique de la SCI.

Pour mieux visualiser les différentes étapes et leurs délais, voici un tableau récapitulatif :

| Étape | Délai moyen | Commentaires |

|---|---|---|

| Dépôt du dossier complet au greffe | Immédiat | Vérifiez que toutes les pièces justificatives sont présentes pour éviter un retour du dossier. |

| Vérification du dossier par le greffe | 24 heures | Si le dossier est complet, l’immatriculation est réalisée rapidement. |

| Demande de documents supplémentaires (si dossier incomplet) | Variable, 1 à 15 jours | Le greffe peut demander des pièces manquantes, ce qui retarde l’immatriculation. |

| Obtention du numéro SIREN et de l’extrait Kbis | Immédiat après validation | L’extrait Kbis atteste l’existence légale de la SCI et lui confère sa personnalité juridique. |

Il est important de préparer un dossier complet pour bénéficier du délai le plus court possible. De plus, le Kbis est nécessaire pour ouvrir un compte bancaire définitif au nom de la SCI, signer des contrats ou effectuer des démarches administratives.

Quel est le coût pour créer une SCI ?

Créer une SCI coûte généralement entre 300 € et 2 700 €, selon que vous réalisez les démarches seul ou que vous vous faites accompagner par un professionnel. Cette fourchette s’explique par la diversité des frais à prévoir, certains étant fixes, d’autres variables selon vos choix.

Dans le détail :

--> Le capital social dépend uniquement des associés et du montant qu’ils souhaitent apporter. Aucun minimum légal n’est imposé, il peut donc être fixé librement.

--> La rédaction des statuts représente le poste de coût le plus variable. Elle est gratuite si vous rédigez les statuts vous-même, mais peut atteindre plusieurs milliers d’euros en cas d’accompagnement par un avocat, un notaire ou un expert-comptable.

--> La publication de l’annonce légale est un coût obligatoire : elle s’élève à 189 € HT en France métropolitaine, et jusqu’à 221 € HT à La Réunion et à Mayotte.

--> L’immatriculation au RCS coûte environ 90 €, comprenant :

- 66,88 € de frais de dépôt et d’émoluments du greffe,

- 21,41 € pour la déclaration des bénéficiaires effectifs.

En cas de dossier incomplet, des frais supplémentaires peuvent être appliqués.

Tous les frais engagés par les associés pour créer la SCI peuvent être remboursés par la société après son immatriculation, à condition qu’ils soient : directement liés à la création ou au démarrage de l’activité ou engagés dans les six mois précédant l’immatriculation.

Anticiper ces coûts dès le départ permet d’éviter les mauvaises surprises et de choisir sereinement entre une création autonome et un accompagnement professionnel.

Tableau récapitulatif des frais à prévoir pour créer une SCI :

| Nature des dépenses | Tarif de la prestation |

| Rédaction des statuts juridiques de la SCI et accompagnement | De 0 € si réalisation des formalités seul Jusqu’à 2 000 à 3 000 € si intervention d’un avocat, notaire ou expert-comptable. |

| Publication de l’avis de constitution au journal d’annonces légales (JAL) | 189 € HT en France métropolitaine 221 € HT La Réunion et de Mayotte |

| Inscription au RCS (registre du commerce et des sociétés) | 66,88 € d’émolument au greffe 21,41 € au titre du dépôt du registre des bénéficiaires effectifs (RBE) |

| Option | Coût total |

|---|---|

| En autonomie / via Legaltech | 311–700 € |

| Avec un professionnel (avocat / expert-comptable) | 1 500–2 700 € |

Quelles sont les obligations comptables et légales d'une SCI ?

Obligations comptables

Si la SCI est soumise à l'impôt sur le revenu (IR), elle n’est pas obligée de tenir une comptabilité formelle (avec bilan et compte de résultat), mais elle doit être capable de justifier :

- ses revenus locatifs ;

- ses charges (entretien, gestion, etc.) ;

- les mouvements financiers (encaissements, décaissements).

Si la SCI est soumise à l’impôt sur les sociétés (IS), elle doit suivre une comptabilité rigoureuse et complète, avec la rédaction d’un bilan annuel, d’un compte de résultat et de la liasse fiscale. Cela nécessite souvent l’intervention d’un expert-comptable.

La SCI soumise à l’IS doit déposer ses comptes annuels auprès du greffe du tribunal de commerce.

Déclarations fiscales

La SCI soumise à l’IR doit remplir le formulaire 2072 chaque année, dans les 3 mois suivant la clôture de l'exercice fiscal. Il faut y déclarer les revenus générés par la société (revenus fonciers) et indiquer la répartition des bénéfices entre les associés. Chaque associé déclare ensuite sa quote-part des revenus dans sa propre déclaration de revenus (formulaire 2042).

La SCI soumise à l’IS doit remplir le formulaire 2065 pour déclarer ses bénéfices. Ce formulaire est beaucoup plus détaillé que le 2072, car il permet de déclarer l’ensemble des revenus générés, des charges déductibles (amortissements, frais financiers, etc.) et de calculer le résultat imposable. Les associés ne déclarent pas directement les revenus dans leur propre déclaration. Ils doivent seulement déclarer le versement de dividendes s’il y en a.

Assemblée générale et registres

Les associés doivent se réunir en assemblée générale pour approuver les comptes, modifier les statuts ou décider de la distribution des bénéfices.

Il faut aussi tenir un registre des décisions prises par les associés et des comptes courants d’associés le cas échéant.

Quels sont les avantages d'une SCI ?

La SCI présente plusieurs avantages majeurs en matière de gestion, de protection et de transmission du patrimoine immobilier. Avant d’entrer dans le détail, voici une synthèse rapide des principaux bénéfices.

| Avantage clé | Ce que cela vous apporte concrètement |

|---|---|

| Protection du patrimoine | Les biens appartiennent à la SCI, pas aux associés |

| Responsabilité non solidaire | Chaque associé est responsable à hauteur de ses parts |

| Outil pour les dirigeants | Séparation des murs et de l’activité d’exploitation |

| Transmission facilitée | Cession et démembrement de parts, évite l’indivision |

Une meilleure protection du patrimoine des associés

La création d’une SCI permet de distinguer clairement le patrimoine personnel de celui de la société. La SCI, en tant que personne morale, est seule propriétaire des biens immobiliers, ce qui sécurise leur détention.

En cas de difficultés, les créanciers doivent d’abord se retourner contre la SCI. Ce n’est qu’en l’absence de remboursement suffisant qu’ils peuvent engager la responsabilité des associés, de manière proportionnelle et non solidaire. Autrement dit, un créancier ne peut pas exiger d’un seul associé le paiement de l’intégralité de la dette.

Cette organisation est particulièrement pertinente pour les chefs d’entreprise qui détiennent leurs murs professionnels via une SCI distincte. Elle permet de préserver l’immobilier en cas de défaillance de l’entreprise et de faciliter la revente de l’activité, les biens immobiliers n’alourdissant pas l’actif de la société d’exploitation.

Une transmission du patrimoine immobilier plus fluide

La SCI est aussi un outil efficace pour anticiper la transmission du patrimoine. Les immeubles sont détenus indirectement via des parts sociales, ce qui évite l’indivision au décès d’un associé.

L’indivision est souvent source de blocages, chacun pouvant demander le partage à tout moment. Avec une SCI, les règles de cession sont prévues dans les statuts, ce qui sécurise la gestion sur le long terme. Il est également plus simple de transmettre progressivement des parts, en pleine propriété ou en démembrement, que de fractionner un immeuble.

Lorsque l’objectif est de conserver et transmettre un patrimoine immobilier dans le temps, la SCI constitue une solution particulièrement structurante, à condition que les statuts soient rédigés avec soin dès l’origine.

Quels sont les inconvénients d'une SCI ?

Créer une SCI présente également certains inconvénients, notamment dans le formalisme qu’elle impose aux associés.

| Inconvénient | Impact concret pour les associés |

|---|---|

| Formalisme de création | Démarches d’immatriculation encadrées, rédaction des statuts technique et souvent chronophage. |

| Obligations de gestion | Comptabilité à tenir (simplifiée ou complète), assemblée générale annuelle et déclarations fiscales obligatoires. |

| Responsabilité indéfinie | En cas de dettes, les associés peuvent être poursuivis sur leur patrimoine personnel, à proportion de leurs parts. |

| Actions des créanciers | Les créanciers doivent engager des actions distinctes contre chaque associé, ce qui peut complexifier les procédures. |

| Frais annexes | Honoraires d’avocat ou de notaire pour les statuts, recours fréquent à un expert-comptable pour la gestion courante. |

Des démarches de création et de gestion complexes

Bien qu’il s’agisse d’une société civile, la création d’une SCI implique de s’astreindre à un formalisme relativement complexe pour immatriculer leur entreprise.

Cette forme juridique d’entreprise impose également certaines obligations comptables. Les associés auront à tenir une comptabilité de trésorerie ou une comptabilité commerciale selon le régime d’imposition de la SCI. Ils sont contraints de se réunir chaque année en assemblée générale pour l’approbation des comptes annuels et de procéder à la déclaration de résultat annuelle.

Une responsabilité indéfinie des associés

Les associés d’une SCI engagent leur responsabilité de manière indéfinie. Toutefois, la SCI étant dotée d’une personnalité juridique, elle est la première à faire l’objet d’une première action de la part des créanciers en cas de dette. Si cette dernière ne produit pas les effets escomptés, les associés peuvent alors être poursuivis et engager leur patrimoine personnel.

La responsabilité des associés n’est pas solidaire, mais proportionnelle à leur détention de parts. Les créanciers devront donc intenter une action en justice pour chaque actionnaire en vue d’obtenir le remboursement de la totalité de la dette en fonction de la quote-part de chaque associé.

Divers frais cachés

Créer une SCI recèle de nombreuses dépenses cachées, notamment en termes d’accompagnement. S’il est possible de réduire les frais de création par l'accomplissement des démarches de manière autonome, la gestion du patrimoine requiert bien souvent les conseils d’un professionnel.

Les associés sont libres dans la rédaction des statuts juridiques de la SCI. Il est néanmoins vivement recommandé de faire appel à un avocat ou à un notaire pour poser le cadre légal de la structure et organiser la prise de décision quant à sa gestion. De plus, les services d’un expert-comptable sont indispensables pour la tenue régulière des comptes et permettre à la SCI de répondre à ses obligations comptables.

Zoom sur la SCI familiale

La SCI familiale est une SCI créée entre plusieurs membres d'une même famille. Cela implique un lien de filiation ou d'alliance. Ces sociétés sont principalement construites lorsque les parents souhaitent préparer la transmission de leur patrimoine à leurs enfants, de la manière qu'ils souhaitent.

La pratique du démembrement de parts sociales est souvent utilisée dans les SCI familiales, puisque cela permet aux parents de transmettre le patrimoine à leurs enfants tout en conservant la gestion du bien.

La Société Civile Immobilière offre également un réel avantage pour les personnes en concubinage puisque cela va permettre d'assurer leur patrimoine en cas de décès de l'un d'eux. Effectivement, sans cela, au niveau légal, les concubins n'ont aucun droit sur les biens de l'autre.

Aussi, il existe certains dispositifs fiscaux tels que la loi Dutreil qui permet une exonération des droits de mutation aux 3/4 si les bénéficiaires s'engagent à conserver leurs parts pendant au moins deux ans.

SCI en couple, concubinage, PACS: La protection du survivant

Lorsqu’un bien immobilier est acheté à deux, la SCI constitue une solution nettement plus protectrice que l’indivision, en particulier pour les couples non mariés. La différence est immédiate, comme le montre le tableau ci-dessous :

| SCI | Indivision |

|---|---|

| Règles de gestion prévues à l’avance dans les statuts | Gestion soumise aux règles légales, peu flexibles |

| Possibilité de démembrement croisé des parts | Aucun mécanisme équivalent |

| Maintien du survivant dans le logement | Risque de vente forcée à la demande des héritiers |

| Entrée des héritiers encadrée | Héritiers automatiquement indivisaires |

| Sortie d’un associé organisée | Chaque indivisaire peut demander le partage |

La SCI permet notamment de mettre en place un démembrement croisé des parts sociales (usufruit / nue-propriété), garantissant au survivant le droit d’occuper le logement ou d’en percevoir les revenus, même en présence d’héritiers. Ce mécanisme est particulièrement pertinent en concubinage, où la protection légale du survivant est très limitée.

Autre avantage déterminant : les statuts de la SCI peuvent intégrer des clauses essentielles, telles que les clauses d’agrément et de préemption, ou encore une définition précise des pouvoirs du gérant, afin d’anticiper les situations de séparation ou de décès et d’éviter tout blocage.

Pour un couple, la SCI offre une souplesse et une sécurité juridique largement supérieures à l’indivision. Bien structurée, elle permet de protéger efficacement le survivant et de conserver la maîtrise du patrimoine immobilier dans la durée.

Une flexibilité quant au choix du régime fiscal de la SCI

L’un des principaux atouts de la SCI réside dans sa souplesse fiscale. Par défaut soumise à l’impôt sur le revenu (IR), elle peut, sur option, relever de l’impôt sur les sociétés (IS). Ce choix n’est pas neutre et doit être effectué en fonction de votre stratégie patrimoniale et de la durée de détention envisagée.

| Critères | SCI à l’IR | SCI à l’IS |

|---|---|---|

| Imposition des résultats | Barème progressif de l’IR + prélèvements sociaux (18,6 %) | IS à 15 % jusqu’à 42 500 €, puis 25 % |

| Amortissements | Non déductibles | Déductibles, réduisent fortement le résultat imposable |

| Déficits | Imputables sur le revenu global (dans la limite de 10 700 € / an) | Reportables uniquement sur les bénéfices futurs |

| Dividendes | Imposés au barème de l’IR | Flat Tax (PFU) de 31,40 % |

| Plus-values | Régime des particuliers avec abattements jusqu’à exonération | Plus-values professionnelles, sans abattement |

| IFI | Valeur des parts intégrée à l’IFI | Valeur des parts intégrée à l’IFI (règles spécifiques) |

| Sortie / revente | Fiscalité allégée sur la durée | Double imposition potentielle (IS + PFU) |

| Scénario type | Détention courte ou patrimoniale long terme | Conservation longue avec optimisation par amortissements |

Pour approfondir le choix du régime fiscal le plus adapté à votre situation, nous vous invitons à consulter notre guide détaillé sur le régime d’imposition de la SCI (IR ou IS).

Location meublée et SCI: règles, risques de requalification et fiscalité (LMNP/LMP)

La location meublée au sein d’une SCI est une question délicate, car louer un bien meublé est considéré comme une activité commerciale. Cela a pour conséquence que, sauf rares exceptions, la SCI est automatiquement requalifiée à l’impôt sur les sociétés (IS), ce qui modifie sensiblement la fiscalité appliquée aux revenus et plus-values.

LMNP / LMP : options et alternatives

Pour les particuliers, la location meublée peut être exercée en tant que LMNP (Loueur en Meublé Non Professionnel) ou LMP (Loueur en Meublé Professionnel). Dans le cadre d’une SCI, il est important de comparer les différentes structures possibles :

- SCI classique meublée : activité commerciale -> IS par défaut, risques de requalification si la SCI n’est pas adaptée.

- LMNP / LMP en nom propre ou via SAS : permet de conserver le régime fiscal de la location meublée tout en isolant le patrimoine immobilier dans une structure différente.

Le choix entre ces options dépend du type de location, de la durée de détention et de l’objectif patrimonial.

Cas d’usage concrets

Selon le type de location envisagé, la structure choisie peut avoir un impact direct sur la fiscalité et la gestion du bien. Parmi les situations les plus fréquentes :

- Résidence courte durée : Airbnb, location saisonnière -> nécessite souvent une structure commerciale, fiscalité à l’IS dans une SCI classique.

- Location étudiante meublée : possible via SCI mais attention à la requalification, alternative LMNP hors SCI souvent plus simple.

- Solutions adaptées : création d’une SAS spécialisée pour la location meublée ou utilisation d’une SCI spécifique à activité commerciale pour éviter les conflits fiscaux.

Pour la location meublée, la structure et la fiscalité doivent être anticipées. Une mauvaise combinaison peut entraîner une requalification fiscale ou des contraintes administratives lourdes. Il est donc souvent préférable d’opter pour une structure dédiée (SAS ou LMNP hors SCI) si l’objectif est strictement commercial.

La constitution d'une holding SCI

La création d'une Société Civile Immobilière apporte d'autres avantages, comme la création d'une holding SCI, véritable montage fiscal.

Ici, les associés de la SCI cèdent la majorité de leurs parts à la holding, qui va alors devenir associée majoritaire de la SCI. Parallèlement, ces mêmes associés vont devenir associés de la holding. Ce montage est intéressant lorsqu'il existe plusieurs SCI. Il apporte plusieurs moyens d'optimiser sa fiscalité notamment à travers les conventions de trésorerie, l'intégration fiscale ou encore le régime mère-fille.

Dissolution et liquidation de la SCI

Diverses raisons peuvent motiver la dissolution et la liquidation d’une SCI :

- une décision unanime des associés ;

- une décision judiciaire ;

- l’expiration de la durée de vie de la société prévue dans les statuts juridiques ;

- la réalisation ou l’extinction de son objet social ;

- la réunion des parts sociales entre les mains d’une seule personne ;

- difficultés financières des associés.

Quelle qu’en soit la justification, les associés sont tenus de respecter certaines étapes.

Le vote des associés en AGE

Dans un premier temps, le gérant de la SCI doit réunir l’ensemble des associés en assemblée générale extraordinaire (AGE) pour décider de la dissolution de la SCI par voie de vote. Si celle-ci est approuvée, elle met fin aux fonctions du gérant de la société.

La nomination d’un liquidateur

Le liquidateur peut être une personne physique ou une personne morale. Cette désignation se décide à l’unanimité. En cas de désaccord, c’est au tribunal compétent qu’il revient de nommer un liquidateur.

La rédaction d’un procès-verbal d’AGE

Au terme de l’assemblée générale, un procès-verbal de dissolution est établi, permettant au liquidateur d’enregistrer la dissolution de la SCI auprès des services des impôts des entreprises et du greffe du Tribunal de commerce.

La publication de l’avis de dissolution au JAL

L’avis de liquidation donne lieu à la publication auprès d’un journal d’annonces légales.

L’inventaire des actifs et l’apurement des dettes

Le liquidateur se charge ensuite de réaliser les actifs pour permettre l’apurement des dettes. S’il reste un solde d’actif, le boni de liquidation fait l’objet d’une répartition entre les associés.

Dans la mesure où la trésorerie et la vente des biens ne couvrent pas l’entièreté des pertes, le liquidateur se réserve le droit de réclamer un remboursement à chaque associé, à concurrence de son apport.

Le dépôt de dossier de radiation

Enfin, après avoir répondu à l’obligation de publicité, le liquidateur dispose d’un délai de 30 jours pour déposer le dossier de radiation, dûment complété, sur le site du guichet unique de l’INPI.

Quelques cas pratiques pour procéder à la création d'une SCI

Créer une SCI s’avère une stratégie bénéfique pour gérer des biens immobiliers à plusieurs, et ce, dans différents cas de figure.

La transmission familiale

Les parents propriétaires d’un bien immobilier qui souhaitent transmettre à leurs enfants apprécieront la facilité de transmission qu’offre la SCI. En effet, ils peuvent céder leurs parts sociales à leurs héritiers directs de manière progressive. Ce procédé permet de bénéficier d’un abattement sur les droits de succession à concurrence de 100 000 € par enfant. Cet abattement est valable pour chaque donation et renouvelable tous les 15 ans.

L’investissement locatif

La SCI permet de détenir un ou plusieurs biens immobiliers à plusieurs associés. C’est une alternative intéressante pour se constituer un patrimoine à mettre en location pour en tirer une rentabilité. Elle permet de s’affranchir du régime de l’indivision, qui peut poser certaines contraintes dans le cadre de la location de biens :

- un des copropriétaires peut se retirer de l’indivision à tout moment, obligeant les autres propriétaires à racheter sa part ou à vendre le bien ;

- la nécessité d’obtenir l’accord unanime des indivisaires pour signer un contrat de bail avec un locataire, compromettant la finalité de l’investissement locatif.

En SCI, la prise de décision aux mains du gérant favorise la gestion locative des biens immobiliers et ne requiert l’unanimité des associés que pour des actes bien spécifiques.

L’acquisition entre amis

Là encore, créer une SCI est tout indiqué pour acquérir des biens immobiliers à plusieurs personnes, sans aucun lien de filiation. Ces dernières peuvent mutualiser leurs ressources financières pour l’achat d’un bien d’une gamme supérieure, qui leur serait inaccessible dans le cadre d’un achat isolé. Il peut s’agir d’une résidence secondaire ou d’une maison de vacances à partager entre amis.

Chacune des parties prenantes réalise l’apport à la hauteur de ses moyens, et reçoit les parts qui lui correspondent. Chaque ami perçoit alors les bénéfices de la SCI en fonction des parts qu’il détient et dispose d’un droit de participer aux décisions relatives à la gestion de la structure. Ils désignent un gérant chargé de gérer la société et se prémunissent d’éventuelles situations de blocage relatives au régime de l’indivision.

FAQ sur la création d'une SCI

Quand est-il préférable de créer une SCI ?

Il est préférable de créer une SCI lorsque vous souhaitez acquérir ou gérer un bien immobilier à plusieurs, faciliter la transmission de patrimoine ou protéger vos biens personnels en séparant patrimoine personnel et société. Cela s’avère particulièrement utile pour la famille ou des associés investissant ensemble.

Quelles sont les conditions pour créer une SCI ?

Pour créer une SCI, il faut au moins deux associés (personnes physiques ou morales), rédiger des statuts conformes, désigner un gérant, et immatriculer la société au RCS. Aucune condition de nationalité n’est requise.

Comment ouvrir un SCI ?

La création d’une SCI passe par la rédaction des statuts, la constitution du capital social, l’ouverture d’un compte bancaire au nom de la société, la publication d’un avis légal et enfin l’immatriculation au RCS. Ces étapes peuvent se faire avec ou sans professionnel.

Quel type de SCI est adapté à ma situation familiale ?

Pour une gestion familiale, la SCI familiale est recommandée : elle facilite la transmission du patrimoine, le démembrement des parts et permet de prendre des décisions à la majorité plutôt qu’à l’unanimité, contrairement à l’indivision.

Quels sont les coûts pour créer une SCI en 2025 ?

Les coûts varient selon l’accompagnement choisi : 311 à 700 € en autonomie (rédaction seule, publication, RCS), et 1 500 à 2 700 € avec l’aide d’un notaire, avocat ou expert-comptable. Le capital social est libre et peut être symbolique.

Comment rédiger des statuts conformes pour une SCI ?

Les statuts doivent indiquer la forme de la société, l’objet social, le capital, le siège social, la durée, ainsi que les règles de gérance et de cession des parts. Il est conseillé de recourir à un notaire ou avocat pour sécuriser juridiquement la rédaction.

Faut-il passer par un notaire pour créer une SCI ?

Non, ce n’est pas obligatoire. Les statuts peuvent être rédigés sous seing privé par les associés. Toutefois, l’intervention d’un notaire peut être utile pour les apports en nature ou pour sécuriser certaines clauses complexes, notamment en SCI familiale.

Quelles sont les conséquences fiscales d'une SCI familiale ?

La SCI familiale est par défaut soumise à l’impôt sur le revenu (IR), chaque associé déclarant sa part de bénéfice. Une option pour l’IS est possible, modifiant la fiscalité sur les plus-values, amortissements et dividendes. Elle permet aussi d’optimiser la transmission du patrimoine.

Sources & Références

Site du Gouvernement - Société civile immobilière : comment ça marche ?

Impots.gouv.fr - Les régimes d'imposition

Site du Gouvernement - Succession : qu'est-ce que l'indivision ?

Résumer cet article avec :

- ChatGPT

- Perplexity

Questions & réponses

Bonjour. Mon fils et moi-même étant belges et résidents fiscaux belges, pouvons-nous créer une sci en France pour la gestion de 2 appartements dont je suis déjà propriétaire ? Merci pour votre réponse et guidance.

Bonjour,

Il est tout à fait possible de constituer une SCI de droit français en étant résidents fiscaux belges. Il faudra simplement que la SCI ait son siège social en France.

Attention toutefois, le traitement fiscal peut être complexe : il est fortement recommandé de se faire accompagner par un expert-comptable ou un conseiller fiscal.

Bien à vous.

Est il possible de créer une sci avec mes 2 enfants pour éviter de payer des frais de donation, étant propriétaire de 3 biens immobiliers évalués à 700000€

Bonjour,

Il est possible de créer une SCI avec vos 2 enfants pour anticiper la transmission.

Nous vous conseillons de faire appel à un expert-comptable pour vous accompagner dans la transmission de vos biens.

Bien à vous.