- Le cash-flow mesure l'état actuel et futur des flux de trésorerie d'une entreprise, essentiel pour sa santé financière.

- Il repose sur la différence entre les encaissements et les décaissements, et sur la capacité d'autofinancement (CAF).

- Le cash-flow est important pour rembourser les prêts et anticiper les besoins futurs en investissement, soutenant la stratégie de croissance.

- La maîtrise du cash-flow aide à éviter des difficultés financières et à planifier sereinement l'avenir de l'entreprise.

- En immobilier, le cash-flow détermine la rentabilité nette d'un investissement locatif après déduction des charges.

- Un cash-flow positif en immobilier garantit une stabilité financière et permet de capitaliser sur les revenus pour de nouveaux projets.

Noté 4,9/5

Au cours de chaque exercice comptable, la trésorerie d’une entreprise connaît de multiples mouvements financiers, comprenant des liquidités entrantes et sortantes de ses comptes. On parle alors de flux de trésorerie, plus communément connus sous l’anglicisme « cash flow ». Celui-ci comporte différentes natures (operating cash flow, investing cash flow, et financing cash flow), chacune visant à affiner l’analyse de l’évolution de la trésorerie de l’organisation, et par là même, sa rentabilité. Que recouvre réellement le terme « cash flow » et en quoi peut-il être indispensable à la pérennité de la structure ?

Qu’est-ce que le cash-flow d’une entreprise ? Définition et traduction

Les éléments à prendre en compte pour comprendre la notion de cash-flow

Le cash-flow d’une entreprise correspond à l’état actuel et à venir de ses flux de trésorerie.

Pour le comprendre, il faut donc avoir quelques notions de comptabilité, dont cette première notion essentielle : la trésorerie.

Celle-ci est égale au solde résultant des encaissements auxquels l’on soustrait les décaissements.

La trésorerie va donc varier selon que vous ayez consenti ou bénéficié de délais de paiement (ex : une vente actée en septembre payée en novembre : visible en trésorerie en novembre).

Un deuxième niveau d’analyse (très important quand l’on emprunte) est le calcul de la CAF (capacité d’autofinancement). Cela permet aux investisseurs externes de se positionner quant au niveau de risque qu’ils prennent en prêtant à un chef d’entreprise.

C’est avec cette CAF que l’on rembourse le capital (seuls les intérêts étant déductibles du résultat imposable).

L’intérêt de cet indicateur est de retraiter le résultat net de l’exercice en trésorerie potentielle, en y ajoutant le montant des amortissements passés sur l’année et qui ont permis de faire baisser l’assiette imposable sans que ces amortissements n’aient été une charge à décaisser.

La CAF est donc la trésorerie que l’on retrouverait à la fin de l’exercice si :

- Au début de l’exercice, la trésorerie était à zéro.

- L’ensemble des recettes étaient encaissées immédiatement et les dépenses payées immédiatement.

Le cash-flow reprend cette notion de trésorerie et de CAF, corrigée de plusieurs défauts. C’est ce que nous allons voir ci-après.

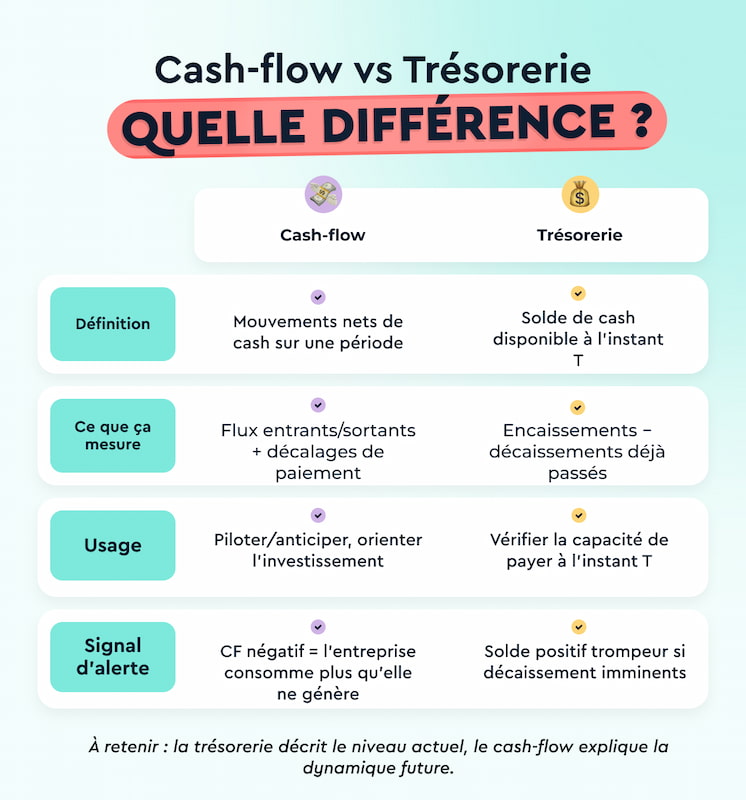

Cash flow vs trésorerie : quelle différence ?

Le cash-flow se distingue de la trésorerie en ce sens que le premier tend à nuancer la seconde. En effet, la trésorerie désigne le solde bancaire disponible sur le compte de l’entreprise. Il s’agit donc du « cash en main », constitué de la différence entre les encaissements et les décaissements à un instant donné.

Le cash-flow, quant à lui, introduit une idée de mouvement des flux financiers. Il tient compte des variations des liquidités (entrantes et sortantes) et des délais de paiement ou de recouvrement consentis sur une période définie. Il offre alors une vision précise de l’évolution de la trésorerie d’une entreprise. Par conséquent, le cash-flow permet d’orienter la politique d’investissement d’une structure en fonction des objectifs financiers qu’elle s’est fixée.

En comptabilité, l’entreprise doit toujours justifier d’un solde positif sur ses comptes. En d’autres termes, les investissements sont financés par la trésorerie disponible. Pour autant, il est possible de présenter une trésorerie positive, bien que le cash-flow soit négatif. Cela signifie qu’à un instant T, la différence entre les entrées d’argent et les sorties présente un solde disponible positif.

En revanche, si ce résultat ne comptabilise pas les décaissements à venir (délais de paiement obtenus), il fausse la réalité de la bonne santé financière de la structure. Un cash-flow négatif indique que celle-ci consomme plus de ressources qu’elle ne produit de richesses.

Pourquoi le cash-flow est important ?

La notion de cash-flow est essentielle, car elle permet d’anticiper des difficultés de trésorerie à venir (ex : paiement de taxe, impôt, etc.) mais aussi de prévoir de futurs investissements, qui eux-mêmes seront générateurs de valeur.

Encore faut-il pouvoir assumer ces dépenses et/ou démontrer à un co-financeur que l’investissement en question ne grèvera pas la trésorerie de l’entreprise !

Il s’agit donc ici d’une notion majeure pour le futur d’une entreprise, car en cas de cash-flow négatif, plusieurs possibilités s’offriront au(x) dirigeant(s), parmi lesquelles :

- puiser dans ses ressources personnelles pour faire face à cette situation ;

- céder des parts de son entreprise contre du cash (perte d’indépendance et de maîtrise ?) ;

- investissements et développement reportés.

Nous tâcherons donc de rester sur un cash-flow à minima à l’équilibre et de préférence positif !

Le suivi régulier du cash-flow compte parmi les principaux indicateurs sur lesquels s’appuyer pour monitorer la situation financière de l’entreprise. Pour obtenir une vision plus objective de l’état des flux de trésorerie, il peut être complété par l’analyse du bilan et du compte de résultat en fin d’exercice comptable.

En attendant, le cash-flow reste pourvoyeur d’informations nécessaires au bon pilotage des flux d’argent, et ce, à bien des égards.

La santé financière de la structure

Le cash-flow reflète l’état de la trésorerie de l’entreprise à un instant T, mais ne peut en aucun suffire pour présumer de sa rentabilité effective. En effet, si les sorties d’argent se trouvent être supérieures aux entrées, le déséquilibre s’installe et peut fragiliser les finances de la structure en tarissant le niveau de ses ressources immédiatement disponibles.

La gestion de la trésorerie

Nous l’avons vu, le cash-flow est déterminant pour anticiper les aléas de trésorerie. Il permet d’effectuer un prévisionnel des éventuelles périodes de surplus ou de déficit de liquidités, notamment liés aux délais de paiement consentis. Cette notion d’anticipation est désignée sous le terme de cash-flow forecasting et tient compte des futurs encaissements et décaissements. Elle permet donc d’être en mesure de :

- Dégager une tendance positive ou négative du solde des sommes disponibles

- Se prémunir d’une crise de liquidités

- Prendre les mesures qui s’imposent en amont

La mesure de la performance

Le cash-flow se révèle aussi utile pour évaluer la performance financière de l’organisation. De fait, il permet de comprendre de quelle façon l’entreprise génère de la trésorerie et comment elle mobilise ses ressources. En mettant en exergue les différents flux d’argent qu’elle opère, l’étude du cash-flow souligne sa capacité d’autofinancer ses dépenses et de distribuer des dividendes aux actionnaires.

L’attrait que le cash-flow véhicule auprès des investisseurs

Les créanciers accordent souvent une grande importance à cet indicateur. Et pour cause, le cash-flow apporte une vision éclairée de la capacité de la structure à générer de l’argent et par conséquent, de son aptitude à rembourser ses dettes. Il permet de rassurer les investisseurs quant à la propension de l’entreprise d'engager des frais pour assurer son avenir.

L’indication de solvabilité

Il est essentiel de justifier d’un cash-flow positif pour assurer la pérennité de l’organisation. En effet, il démontre que celle-ci est solvable et dispose des fonds nécessaires à mobiliser pour s’acquitter de ses charges à court terme (salaires, factures fournisseurs, impôts, charges courantes, etc.).

La planification et la prévision

Si l’étude du cash-flow permet de prévenir les aléas potentiels que subit une trésorerie, elle offre aussi la possibilité d’anticiper sur les besoins futurs en termes de liquidités, et de planifier en conséquence les dépenses à venir. Ainsi, pas de mauvaise surprise au moment où les décaissements surviennent.

L’aide à la prise de décision

L’analyse du cash-flow favorise considérablement la prise de décisions stratégiques pour la croissance de la société. Dans la mesure où celui-ci est positif et sain, il permet au dirigeant d’envisager l’avenir sous les meilleurs auspices.

Un cash-flow maîtrisé ouvre la voie à de nouveaux projets, tels que :

- L’embauche de nouveaux salariés

- L’expansion de l’activité

- Ou encore la recherche et le développement de nouveaux produits

À l’inverse, un cash-flow négatif contraint le chef d’entreprise de réévaluer son endettement et de prendre de nouvelles dispositions pour rééquilibrer ses comptes.

Les différentes catégories de cash-flow

Pour affiner l’analyse des flux de trésorerie d’une entreprise, il convient de considérer les différents types de cash-flow existants :

- Le cash-flow des activités d’exploitation (ou operating cash flow)

- Le cash-flow des activités d’investissement (ou investing cash flow)

- Le cash-flow des activités de financement (ou financing cash flow)

Le cash-flow des activités d’exploitation

Il s’apprécie en ne tenant compte que des flux d’argent en lien avec l’activité commerciale. Autrement dit, l’operating cash flow correspond à la différence entre les revenus générés par les ventes de produits ou de services et les dépenses d’exploitation (les salaires, les fournisseurs, le loyer, etc.). Le delta des sommes restantes donne alors un aperçu de la faculté de l’entreprise à produire des ressources en trésorerie.

Le cash-flow des activités d’investissement

Moins fréquent dans les petites ou moyennes entreprises, ce type de cash-flow concerne principalement la prise de participation de l’organisation dans d’autres sociétés. Il correspond donc à la différence entre les rentrées et les sorties d’argent qui peut être dégagée par l’achat ou la cession d’actifs.

Ces derniers peuvent être d’ordre matériel (locaux, véhicules ou équipement professionnel, etc.) ou immatériel (fonds de commerce, brevets, actions, etc.). Ils ont été acquis par la seule mobilisation des liquidités disponibles.

Le cash-flow des activités de financement

Il concerne l’ensemble des flux d’argent dont l’entreprise dispose pour financer son développement et garantir sa croissance. Les entreprises ont recours au financing cash flow lorsqu’elles n’ont pas été en mesure de produire suffisamment de liquidités d’autofinancement au travers de l’exploitation de leur activité.

Le cash-flow des activités de financement prend différentes formes et réunit des fonds provenant de :

- l’obtention d’un prêt professionnel ;

- l’augmentation du capital social ;

- de l’allocation de subventions ;

- l’apport en compte courant ;

- toute autre source de financement.

Cet indicateur se révèle également utile pour vérifier que le recouvrement des dettes de l’entreprise se déroule dans de bonnes conditions.

À partir des résultats financiers, il est possible de distinguer trois niveaux d’analyse du cash-flow, qui se construisent les uns sur les autres et offrent une vue complète de la trésorerie d'une entreprise. Voici une synthèse des différents types de cash-flow et de leurs formules respectives :

1. Cash Flow from Operations (CFO)

Le cash-flow from operations correspond aux flux de trésorerie générés par les activités courantes de l'entreprise. Il se calcule en prenant le résultat net et en y ajoutant les charges non décaissées (comme les amortissements et provisions), tout en ajustant les variations du fonds de roulement (qui inclut les créances clients, dettes fournisseurs, gestion des stocks, etc.). C’est un indicateur clé de la capacité d'une entreprise à générer des liquidités uniquement via ses opérations, sans tenir compte des investissements ou des financements.

Formule : CFO = Résultat net + Charges non décaissées (ex : amortissements, provisions) + Variation du fonds de roulement

2. Free Cash Flow (FCF)

Le free cash flow part du cash-flow from operations et déduit les investissements en capital (Capex), c'est-à-dire les dépenses nécessaires pour maintenir ou développer l'activité (par exemple, l’achat d’équipements ou de biens immobiliers). Cet indicateur représente la trésorerie disponible après que l'entreprise a couvert ses besoins d'investissement. Il est particulièrement suivi par les actionnaires, car il montre la liquidité disponible pour le versement de dividendes ou pour le réinvestissement dans l'entreprise.

Formule : FCF = CFO - Investissements en capital

3. Cash Flow to Equity (CFE)

Le cash flow to equity représente la trésorerie disponible pour les actionnaires après avoir réglé les obligations financières de l'entreprise. Il est calculé en partant du free cash flow, auquel on déduit les intérêts payés sur la dette, les remboursements de dettes, et on y ajoute les nouveaux emprunts. Ce cash-flow montre le montant de trésorerie véritablement disponible pour les actionnaires après paiement des créanciers.

Formule : CFE = FCF - Intérêts payés - Remboursements de dette + Nouveaux emprunts

Ces trois types de cash-flow sont liés : le cash-flow from operations sert de base au free cash flow, qui lui-même sert à calculer le cash flow to equity, offrant ainsi une analyse complète de la gestion de la trésorerie d'une entreprise.

Comment calculer le cash-flow ?

Si l’on repart du calcul de la CAF, l’écueil principal qui peut en être fait est de ne pas tenir compte des décalages de trésorerie. Eux-mêmes étant induits par les encaissements restant à venir et les charges qui seront payées à une date ultérieure (achats, taxes diverses, etc.).

Ces décalages sont donc naturellement issus du cycle d’exploitation de toute activité professionnelle et correspondent à la variation du BFR (Besoin en fonds de roulement).

Celui-ci se calcule comme suit :

BFR = (créances clients + créances fiscales + stocks) - (dettes fournisseurs + dette fiscale et sociale)

La notion de cash-flow correspond justement aux flux de trésorerie réellement dégagés au cours d’une période. Cela intéresse particulièrement les investisseurs, car la valeur d’une entreprise dépend en partie des flux de trésorerie qu’elle est en capacité de dégager.

En somme, obtenir la valeur du cash-flow revient à soustraire les sommes d’argent sortantes des fonds entrants. Il se traduit via la formule suivante :

Cash flow = produits encaissés - charges décaissées

- La notion de produits encaissés désigne l’ensemble des gains réalisés. Ils incluent donc les ventes de produits ou de services, les fonds obtenus et les bénéfices en général.

- Les charges décaissées représentent la totalité des sommes d’argent dépensées par l’entreprise dans le cadre de son activité. Elles comprennent le versement des salaires, le paiement des factures, des loyers ou autres charges courantes.

Il convient toutefois de nuancer le calcul du cash-flow, puisque, rappelons-le, celui-ci tient compte des décalages de trésorerie liés aux délais de paiement, ce qui n’est pas le cas lorsqu’on calcule la capacité d’autofinancement (CAF). Le calcul du cash-flow induit donc d’intégrer à son calcul les diverses opérations à venir, en déduisant la variation du BFR.

On le calcule comme tel :

Résultat de l’exercice

+ Dotations aux amortissements, dépréciations et provisions

- Reprises sur dépréciations et provisions

- Résultat exceptionnel

- Variation du BFR

Il est également possible de le résumer ainsi :

Operating cash flow = capacité d’autofinancement - variation des besoins en fonds de roulement

Qu'est-ce que le free cash flow ou cash flow net ?

Calculer le free cash flow

Dans le cadre du calcul du free cash flow, on intégrera aussi des notions de nouveaux investissements et désinvestissements.

Le “free cash-flow” correspond donc au flux de trésorerie net restant après les investissements à venir (net des cessions d’immobilisations), soit, après déduction :

- de l’impôt sur les sociétés (IS) sur le résultat d’exploitation ;

- des liquidités générées par les différents investissements ;

- des dépenses engagées pour financer l’exploitation et le développement de l’activité ;

- du besoin en fonds de roulement (BFR).

On peut donc le calculer de la sorte :

Free cash-flow = cash-flow from operations - investissements (nets des désinvestissements).

Cet indicateur est majeur et permet notamment d’évaluer la performance économique de l’activité, mais également l’évolution de son besoin de financement.

Quelle différence entre résultat net et le cash flow net ?

Le résultat net se distingue du free cash flow. De fait, le résultat net est indicateur économique et financier, résultant de la différence entre les recettes perçues et les coûts supportés. Il traduit ainsi le niveau de bénéfice ou de perte généré au cours de l’exercice comptable.

Le cash flow net, lui, est un indicateur de trésorerie et désigne la trésorerie disponible après que l’entreprise ait couvert l’ensemble des dépenses nécessaires à son exploitation et à l’investissement qu’elle souhaite engager. Il mesure alors la capacité de l’organisation à rembourser ses dettes et à générer de nouvelles liquidités disponibles.

Comment interpréter un cash flow positif ou négatif ?

Après analyse des différents flux de trésorerie, le cash-flow d’une entreprise peut se révéler positif ou négatif.

Le cash-flow positif

Si celui-ci s’avère positif, cela signifie que la période considérée enregistre davantage de rentrées d’argent qu’elle n’enregistre de sorties. Il traduit donc la bonne santé financière de l’entreprise. En générant plus de recettes que de dépenses, elle démontre sa capacité à se créer de nouvelles ressources qu’elle peut alors mobiliser de diverses manières, soit :

- S’acquitter de ses dettes

- Réaliser de nouveaux investissements pour favoriser son développement

- Distribuer des dividendes à ses actionnaires

- Placer ce surplus de liquidités en réserve pour de futurs projets

Attention tout de même à ne pas confondre cash-flow excédentaire avec rentabilité de la structure. Bien qu’un cash-flow positif est gage de réassurance auprès des investisseurs, ce résultat n’est pas représentatif de la rentabilité comptable. En effet, le cash-flow se calcule sur une période donnée et peut traduire d’importantes entrées en trésorerie avant le paiement de certaines charges. La rentabilité, elle, se mesurera en fin d’exercice comptable sur le compte de résultat.

Le cash-flow négatif

Afficher un cash-flow négatif n’est jamais de bon augure pour une société. De fait, cela signifie que celle-ci enregistre plus de décaissements que d’encaissements. Cela peut être lourd de conséquences pour la trésorerie de l’entreprise, puisque celle-ci, ne disposant pas des ressources nécessaires pour couvrir ses charges, risque de creuser progressivement son déficit de trésorerie.

Il convient d’examiner la source de ces sorties d’argent. Il peut s’agir de gros investissements dont le ROI (retour sur investissement) tarde à se faire sentir. Dans ce cas, il n’y a pas à paniquer si ces dépenses ont bien été prises en compte dans le prévisionnel de trésorerie et que la situation s’annonce de courte durée. Dans le cas contraire, d’autres mesures s’imposent et le dirigeant est alors contraint de :

- Contracter un nouvel emprunt (soit pour combler la dette, soit pour financer ses investissements)

- Céder une partie de ses titres sociaux

- Reconsidérer ses charges actuelles pour supprimer ou alléger certaines d’entre elles ;

- Injecter des fonds de ses propres deniers

Vous l’aurez compris, enregistrer un cash-flow négatif ne véhicule pas une image attractive auprès des investisseurs ou des établissements bancaires et peut donc compromettre l’avenir de la société.

La prise de décisions stratégiques

Le cash-flow est un indicateur précieux pour le gérant et implique qu’il soit suivi de manière régulière, via un tableau de cash-flow par exemple. À la lumière des différents niveaux d’analyse précédemment évoqués, il convient de faire l’arbitrage entre les flux de trésorerie générés par l’exploitation de l’activité, mais aussi par les cessions d’immobilisations ou encore par l’obtention de fonds provenant de sources extérieures.

S’il génère un cash-flow très excédentaire, le dirigeant dispose des ressources nécessaires pour envisager de nouveaux investissements qui permettront de créer davantage de valeur et de liquidités. Dans le cas contraire, il est contraint d’apporter les mesures correctives qui s’imposent pour inverser la tendance en rectifiant certains processus et espérer générer de nouvelles ressources.

Qu’est-ce que le cash-flow en immobilier ?

La notion de cash-flow en immobilier résulte du même raisonnement, à savoir dégager une rentabilité nette positive.

C’est-à-dire une fois déduit des encaissements l’ensemble des charges inhérentes à l’acquisition et à la gestion d’un bien.

De ces encaissements (loyers), l’on déduira donc les éléments suivants : mensualité de l’emprunt, assurance emprunteur, charges de copropriété et/ou d’entretien, taxe foncière, assurance PNO (Propriétaire non occupant), etc.

Attention, dans le cas d’un investissement locatif, la banque ne retient en général « que » 70 % du montant des loyers à percevoir comme base de calcul (parfois légèrement plus) pour se prémunir de tout risque.

Mais le secteur immobilier est régi par des règles connues de tous qu’il est difficile de contourner avant de trouver la perle rare !

Nous pourrons notamment citer :

- Des capacités d’endettement limitées (35 %, assurance emprunteur incluse). Cette recommandation du HCSF (Haut Conseil de Stabilité Financière) va devenir contraignante pour les banques à compter du 1er janvier 2022.

- Un prix de l’immobilier important dans les zones tendues.

- Un apport financier souvent demandé par la banque pour financer une opération immobilière.

- Une carence locative plus importante, voire une dépréciation du prix du bien dans des zones éloignées des centres d’intérêt (économiques, touristiques, etc.).

S’attacher à sortir un cash-flow positif est donc une notion essentielle pour tout investisseur car le résultat inverse voudrait dire qu’en plus de son effort initial (apport personnel), il devra fournir un effort mensuel supplémentaire pour remédier aux carences de son investissement ! Effort lui-même financé par d’autres sources de revenus ou d’épargne, etc.

Le cash-flow positif en immobilier répond donc favorablement à deux écueils possibles :

- Faire face à l’imprévu (vacances locatives, travaux non prévus,...)

- Dégager des revenus supplémentaires dans une visée de réinvestissement de ces gains.

Il est aussi possible de ne pas s’attarder uniquement sur la notion de cash-flow positif mais pourquoi pas de plus-value potentielle à la revente.

En général, les biens les mieux placés vous offriront un rendement annuel plus faible mais une meilleure garantie à la revente (à nuancer tout de même, il est difficile de savoir à l’avance quelles seront les attentes des acheteurs dans un futur lointain, la crise du Covid-19 sur le marché immobilier en étant une preuve (plus de recherches comprenant un extérieur, plus de télétravail donc plus d’espace possible à budget équivalent si éloigné des centres urbains, etc.).

Le cash flow prévisionnel pour anticiper les besoins futurs

Nous avons évoqué différents types de cash flows, et il en est un qui ne doit pas être négligé : le cash flow forecasting ou cash flow prévisionnel. Et pour cause, celui-ci permet d’établir des prévisions des encaissements et des décaissements à venir. Ce prévisionnel ne peut s’opérer que sur des périodes de 3 à 6 mois, voire 12 mois maximum. En effet, plus il s’étend sur le long terme, plus les données calculées risquent de perdre en pertinence, compte tenu du caractère variable des flux financiers.

Le cash flow forecasting vise différents objectifs, notamment ceux de :

- déduire l’évolution du solde de trésorerie à venir ;

- s’assurer de disposer concrètement des ressources requises en trésorerie pour maintenir le développement de l’activité ;

- planifier les futures dépenses ;

- anticiper les éventuels défauts de liquidité qui pourraient survenir ;

- se montrer réactif pour prendre les mesures correctives et éviter les crises de liquidité (en négociant de nouvelles échéances de paiement par exemple).

Pour un suivi du cash flow prévisionnel optimal, le dirigeant peut se doter d’outils, tels qu’un tableau de bord ou un logiciel. Cette dernière alternative est d’autant plus recommandée si l’organisation dispose de plusieurs comptes bancaires ou que son volume de vente est conséquent.

Le chef d’entreprise obtient alors une meilleure visibilité sur l’évolution de sa trésorerie. Il dispose alors des clés nécessaires pour une prise de décisions stratégiques, comme la mise en place du scoring client par exemple qui consiste à :

- classer les clients selon leur profil-risque en matière de recouvrement des factures ;

- adapter les modalités de vente et les délais de paiement en fonction de chaque profil.

Nos conseils d'expert-comptable pour optimiser votre cash-flow

Armé d’une meilleure visibilité sur la nature des flux entrants et des flux sortants, le dirigeant est en capacité de prendre des décisions stratégiques pour augmenter son cash-flow et ainsi garantir la pérennité de l’activité. Pour ce faire, il dispose de divers leviers à activer pour générer davantage de liquidités.

Optimiser les modalités de facturation et de recouvrement

Il peut s’agir de réduire les délais de paiement imposés aux clients, tout en négociant avec ses fournisseurs l’allongement des échéances de paiement ou au contraire, des remises pour paiement anticipé. Ce mécanisme permet alors de faire entrer les liquidités avant qu’elles n’aient à ressortir, et dispense le gérant de creuser dans la trésorerie pour honorer ses factures.

La collecte des créances clients doit également faire l’objet de toute l’attention du chef d’entreprise. En effet, des retards de paiement trop fréquents peuvent rapidement mettre à mal sa trésorerie. Un processus de recouvrement des créances efficace est donc indispensable pour augmenter le cash-flow. Diverses solutions peuvent être envisagées, comme l’affacturage par exemple.

Améliorer le processus de vente

Le gérant peut être amené à revoir l’ensemble du processus de vente de ses services ou de ses produits, de sorte de facturer ses prestations plus rapidement et d'accélérer l’encaissement de liquidités. En procédant ainsi, il génère davantage de flux entrants, fait progresser son excédent brut d’exploitation (EBE), et in fine, sa trésorerie.

Pour y parvenir, il peut être judicieux d’intervenir aussi sur le cycle d’exploitation. En réduisant ses délais de production, la mise en vente du produit fini intervient plus tôt et permet de faire fructifier le cash-flow des activités d’exploitation.

Adapter la gestion des coûts

Il est essentiel d’effectuer un examen régulier des coûts engendrés par l’activité afin d’identifier les dépenses problématiques. Il appartient ensuite au dirigeant de décider quelles sont celles sur lesquelles il peut agir en les réduisant, voire en les supprimant complètement.

La gestion des stocks compte parmi les dépenses qu’il est possible d’optimiser. Tout l’enjeu consiste à rationaliser au mieux les produits en stock, de sorte de pouvoir répondre à la demande des clients sans pour autant occasionner trop de frais inutiles.

L’entrepreneur peut également faire le choix de lisser ses charges annuelles pour une meilleure gestion de ses coûts. En s’octroyant des conditions de paiement plus favorables, il peut ainsi espérer améliorer son cash-flow.

Enfin, le chef d’entreprise a également tout intérêt à opter pour l’automatisation et la digitalisation de certains de ses processus s’il vise une meilleure maîtrise de ses coûts. Pour ce faire, il peut se doter d’un logiciel de gestion de trésorerie lui permettant de :

- Suivre l’état de ses liquidités disponibles

- Effectuer son prévisionnel des encaissements et des décaissements

- Synchroniser l’outil avec ses comptes bancaires et de visualiser sa trésorerie en temps réel

Tenir un prévisionnel de trésorerie

Pour éviter toute tension en matière trésorerie, il convient de mettre en place un prévisionnel de ses liquidités disponibles précis et régulièrement mis à jour. Cet outil constitue une aide précieuse pour planifier ses futurs besoins et ses éventuels excédents de trésorerie. En effet, faire des prévisions de ses encaissements et de ses dépenses sur une période de 1 à 3 mois permet ainsi d’obtenir une tendance de l’évolution de la ressource financière et d’agir en conséquence.

À cet effet, il est vivement recommandé de collaborer avec un spécialiste de la planification fiscale. Ce dernier permet au chef d’entreprise de mieux comprendre comment celle-ci peut impacter directement sa trésorerie. Le recours aux services d’un expert-comptable s’avère souvent efficace pour bénéficier d’options fiscales avantageuses tout en respectant les dispositions légales. Il aide ainsi le dirigeant à mieux appréhender et intégrer ses obligations fiscales dans son prévisionnel de dépenses.

Réaliser des investissements lucratifs

En cas de trésorerie excédentaire, il peut se révéler rentable d’effectuer quelques investissements à court terme. Ces derniers n’engagent l’investisseur que sur une courte période, mais peuvent toutefois produire un rendement non négligeable qu’il sera toujours possible de réinjecter dans la trésorerie.

Attention tout de même à trouver le juste équilibre entre les sommes investies et le solde des liquidités restant à disposition. Le placement mobilisé ne doit en aucun cas entraver l’acquittement des charges courantes.

Recourir aux solutions de financement à court terme

Dans l’hypothèse d’une trésorerie sous tension, le dirigeant a toujours la possibilité de faire appel à d’autres sources de financement, telles que l’octroi d’un prêt professionnel ou le bénéfice de certaines facilités de crédit.

Cette rentrée de fonds instantanée est alors utile pour combler un déficit temporaire de liquidités. Cependant, cette solution doit être utilisée avec parcimonie et doit s’inscrire dans un prévisionnel de trésorerie fiable pour éviter tout risque de surendettement.

FAQ sur le cash-flow

Comment traduire le cash-flow ?

Le terme anglo-saxon « cash-flow » se traduit littéralement par « flux de trésorerie », « flux d’argent » ou encore « flux de liquidités ». Il désigne les ressources financières disponibles en trésorerie à un instant T.

Quelle est la formule du cash-flow ?

Le cash-flow correspond à la différence entre les liquidités entrantes (cash in) et les liquidités sortantes (cash out). Il se calcule selon la formule suivante :

Cash-flow = produits encaissés - charges décaissées

Pourquoi actualiser les cash-flow ?

Les données en matière de cash-flow sont extrêmement volatiles. C’est pourquoi, il convient d’actualiser les cash flow environ une fois par mois. Cette mesure permet alors de suivre de près l’évolution de sa trésorerie, mais aussi d’obtenir une meilleure visibilité sur la capacité d’investissement de l’entreprise pour anticiper au mieux le développement de son chiffre d'affaires.

Sources et références

Ministère de l’Économie (Facileco) — “Que regarder dans un bilan ? (BFR)”

Bpifrance Création — “Le besoin en fonds de roulement (BFR)”

Résumer cet article avec :

- ChatGPT

- Perplexity

Questions & réponses

Juste très instructif cet article.