Modèle de lettre pour une proposition de rectification (refus)

Le cabinet en ligne le mieux noté par ses clients

Vous avez 30 jours pour refuser une proposition de rectification fiscale en motivant précisément vos arguments. Notre modèle de lettre vous aide à contester efficacement les redressements proposés par l'administration fiscale tout en respectant les formes légales et les délais obligatoires.

Quel est le contenu obligatoire de votre lettre de refus ?

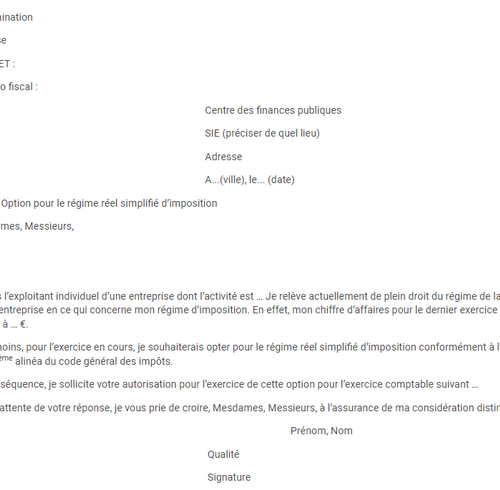

Votre lettre de refus doit respecter une structure précise pour être recevable par l'administration. L'en-tête comprend vos coordonnées complètes, l'adresse du service des impôts concerné, ainsi qu'un objet clair : "Refus de proposition de rectification".

Le corps de la lettre constitue l'élément essentiel avec ces mentions obligatoires :

- Contestation point par point des rectifications proposées

- Base juridique de votre refus avec articles de loi

- Pièces justificatives numérotées et référencées

- Demande d'abandon des rectifications contestées

Votre refus doit être motivé et argumenté. Un simple "je refuse" sans justification n'aura aucune valeur juridique.

Quels sont les délais et modalités de refus ?

Le délai de 30 jours court à partir de la réception de la proposition de rectification. Ce point de départ varie selon le mode de réception et peut parfois créer des confusions.

| Mode de réception | Point de départ du délai |

|---|---|

| Remise en main propre | Date de remise avec décharge |

| Courrier recommandé retiré | Date de retrait au bureau de poste |

| Courrier non retiré | Date de présentation au domicile |

Ce délai peut être prorogé de 30 jours supplémentaires sur simple demande formulée avant l'expiration. L'envoi doit impérativement se faire par courrier recommandé avec accusé de réception.

Pour comprendre l'ensemble du processus, consultez notre guide sur que faire en cas de contrôle fiscal.

Stratégies de contestation efficaces

Contester la forme de la proposition

La première ligne de défense consiste à vérifier le respect des mentions obligatoires. Votre proposition doit comporter :

- une motivation suffisante des rectifications ;

- l'indication du délai de réponse de 30 jours ;

- la mention de la possibilité d'assistance par un conseil ;

- la signature de l'agent vérificateur.

Tout manquement à ces exigences peut vicier la procédure.

Contester le fond des rectifications

L'argumentation technique et juridique reste votre meilleur atout. Vous pouvez démontrer des erreurs de qualification fiscale des opérations, un défaut de preuve de l'administration, ou encore un vice de procédure durant le contrôle fiscal.

L'administration doit apporter la preuve du bien-fondé de ses rectifications. Votre rôle est de démontrer ses erreurs ou insuffisances.

Conséquences de votre refus

Si votre refus est justifié, l'administration peut procéder à un abandon partiel ou total des rectifications. Une négociation devient alors possible, et en cas de désaccord persistant, vous pouvez demander la saisine des commissions départementales compétentes.

En revanche, si votre refus n'est pas retenu, l'administration maintient ses rectifications et procède à la mise en recouvrement. Plusieurs recours restent alors possibles :

- Réclamation auprès du service des impôts

- Saisine du tribunal administratif si réclamation rejetée

- Autres voies contentieuses selon votre situation

En cas de maintien, vous pouvez faire une réclamation aux impôts ou engager un recours contentieux.

Quelles sont les pièces justificatives à joindre ?

Votre dossier doit être solide et parfaitement documenté. Les documents comptables incluent les extraits de comptabilité corrigés, factures et pièces justificatives, contrats et conventions, ainsi que les correspondances avec les tiers concernés.

Côté juridique, rassemblez la jurisprudence favorable à votre position, la doctrine administrative pertinente, les textes de loi applicables, et les avis d'experts ou conseils.

Attention : Numérotez et référencez chaque pièce dans votre lettre pour faciliter l'instruction de votre dossier. Une pièce non référencée risque de ne pas être prise en compte.

Quels recours en cas d'échec ?

Recours amiables

Les recours amiables constituent souvent la voie la plus efficace avant d'engager un contentieux :

- Recours gracieux auprès du service des impôts

- Recours hiérarchique auprès du supérieur

- Médiation fiscale en cas de blocage

- Remise gracieuse pour les pénalités

Recours contentieux

Si les recours amiables échouent, les voies contentieuses s'ouvrent avec des délais stricts à respecter. La procédure commence par une réclamation auprès du service des impôts, puis peut évoluer vers la saisine du tribunal administratif, l'appel devant la cour administrative d'appel, et enfin le pourvoi en cassation devant le Conseil d'État.

Ne laissez jamais expirer les délais de recours sous peine de perdre définitivement vos droits.

Négociation et transaction

Même en cas de refus, une négociation reste possible et souvent préférable. La transaction fiscale offre plusieurs avantages :

- Accord amiable sur les montants contestés

- Réduction des pénalités en échange d'un accord

- Étalement des paiements si nécessaire

- Abandon de certains chefs de redressement

Cette approche permet souvent d'obtenir de meilleurs résultats qu'un contentieux long et coûteux, tout en préservant les relations avec l'administration fiscale.

Quelles sont les erreurs à éviter absolument ?

Dans la forme, respectez impérativement le délai de 30 jours (prorogeable une fois), utilisez l'envoi recommandé avec accusé de réception, numérotez les pièces justificatives, et apposez votre signature manuscrite.

Sur le fond, évitez ces écueils majeurs :

- Refus global non motivé sans argumentation précise

- Arguments non étayés par des pièces justificatives

- Confusion entre questions de droit et de fait

- Ton inapproprié ou agressif envers l'administration

Un refus mal préparé peut aggraver votre situation en donnant l'impression d'une mauvaise foi.

Questions fréquentes sur la proposition de rectification (refus)

Puis-je refuser partiellement la proposition ?

Oui, vous pouvez accepter certains points et en refuser d'autres. Précisez clairement dans votre lettre quels éléments vous acceptez et lesquels vous contestez.

Que se passe-t-il si je ne réponds pas ?

Votre silence vaut acceptation de l'intégralité des rectifications proposées. L'administration procédera alors à la mise en recouvrement sans autre formalité.

Puis-je demander un délai supplémentaire ?

Oui, une prorogation de 30 jours est accordée de droit sur simple demande formulée avant l'expiration du délai initial.

Mon expert-comptable peut-il répondre à ma place ?

Oui, votre conseil peut vous représenter dans cette procédure. Il doit alors préciser qu'il agit en votre nom et qualité.

Voici la section Sources & Références à ajouter à la fin de l'article sur le modèle de lettre pour une proposition de rectification (refus) :

Sources & Références

BOFiP (Bulletin Officiel des Finances Publiques) : Procédure de rectification contradictoire

BOFiP : Délai accordé au contribuable pour répondre à la proposition de rectification

Service-public.fr : Réclamations et recours en justice en matière d'impôt