- Trois taux de TVA s’appliquent dans la restauration : 5,5 %, 10 % et 20 %, selon la nature des produits alimentaires et leur destination (consommation immédiate ou différée).

- La TVA pour la restauration varie selon le type de vente (sur place, à emporter ou livrée) et la présence éventuelle de boissons alcoolisées.

- Les restaurateurs, qu’il s’agisse d’un fast-food, d’un restaurant traditionnel ou d’un traiteur, doivent ventiler leurs ventes selon les taux applicables à chaque produit.

- La déclaration de la TVA s’effectue mensuellement, trimestriellement ou annuellement selon le régime fiscal de l’entreprise, et la récupération de la TVA sur les matières premières ou les investissements est strictement encadrée.

- Un bon paramétrage du logiciel de caisse et une gestion rigoureuse permettent d’éviter les erreurs de calcul de la TVA et les redressements par l’administration fiscale.

Noté 4,9/5

La TVA pour la restauration peut vite devenir un casse-tête. Taux de 5,5%, 10% ou 20%, distinction entre consommation immédiate ou différée, vente de boissons ou de produits alimentaires… Les règles varient selon le type de plat, le mode de consommation et le conditionnement.

Cet article vous donne les bases à connaître pour appliquer correctement les taux de TVA dans votre établissement (restaurant traditionnel, fast-food, traiteur, cantine, etc.). Vous saurez également comment déclarer la TVA, la récupérer sur vos achats professionnels (comme les matières premières), ventiler correctement vos recettes et éviter les erreurs qui coûtent cher à un restaurateur.

Quel taux de TVA appliquer dans la restauration ?

Il convient de déterminer si le produit est destiné à être consommé immédiatement et si son conditionnement permet sa conservation.

Les produits alimentaires et les boissons non alcooliques destinés à être consommés immédiatement sont soumis au taux de 10%

Les produits alimentaires et les boissons non alcooliques dont le conditionnement permet la conservation, non destinés à être consommés immédiatement sont soumis au taux de 5,5%

Les boissons alcooliques sont dans tous les cas soumises à 20%

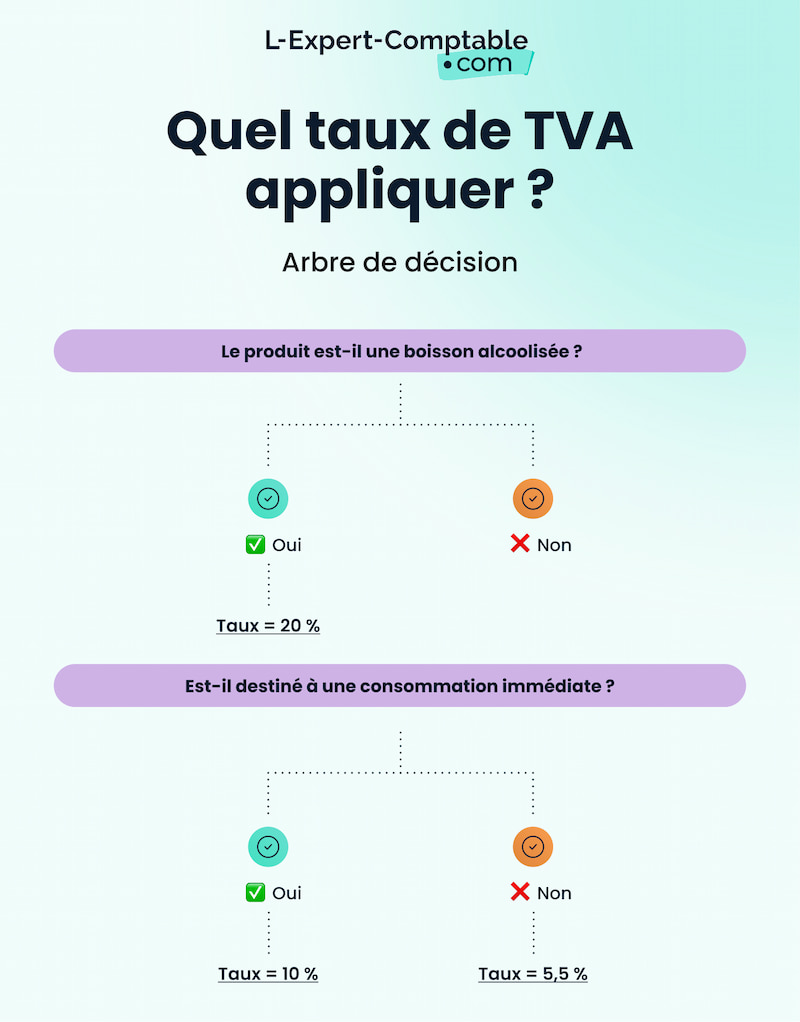

Voici ci-dessous un schéma pour vous permettre d'y voir plus clair.

Exception :

Produits de luxe, chocolats fins, confiseries, caviars, etc.

Comment calculer et facturer la TVA ?

Calcul de la TVA

Pour chaque vente de produits alimentaires ou de boissons, le restaurateur doit facturer la taxe sur la valeur ajoutée au taux applicable (5,5 %, 10 % ou 20 %). La formule de calcul de la TVA est la suivante :

Prix TTC = Prix HT + Montant de la TVA

Exemple :

Un plat chaud vendu 12 € HT avec une TVA à 10 %

12 € × 10 % = 1,20 € de TVA → Prix TTC = 13,20 €

Le montant de la TVA doit être clairement indiqué sur chaque ticket ou facture, avec le détail par taux de TVA si plusieurs produits sont concernés.

Ventiler les ventes par taux de TVA

Un repas peut inclure plusieurs éléments relevant de taux de TVA différents (par exemple : un plat à 10 %, une boisson alcoolisée à 20 %, un dessert conditionné à 5,5 %). Vous devez donc ventiler les recettes entre les différents taux.

N'oubliez pas de ventiler la TVA sur vos ventes. Si vous ne le faites pas, l'administration fiscale appliquera le taux le plus élevé à l’ensemble de la transaction.

La ventilation peut se faire selon deux méthodes principales :

Au prorata du prix de vente à la carte (chaque produit garde son taux).

Selon le coût de revient si vous avez une formule ou un menu global.

Facturation et outils de gestion

Pour faciliter la gestion de la TVA, les entreprises de restauration doivent utiliser un logiciel de caisse certifié, qui permet :

De distinguer les taux de TVA applicables sur chaque produit

De générer automatiquement les encaissements TTC

De ventiler les recettes selon les taux

Et de préparer les déclarations de TVA

Certains outils vont plus loin en intégrant directement la déclaration de la TVA, le suivi des ventes et l’export vers votre cabinet comptable.

Un bon paramétrage de votre logiciel de caisse est essentiel pour éviter les erreurs de calcul de la TVA. Faites-le valider par un expert-comptable dès la mise en place.

Quels établissements sont concernés par les taux de TVA en restauration ?

Les métiers de la restauration bénéficient de deux taux réduits distincts : le taux de 5,5 % et celui de 10 %.

Sont concernés par ces deux taux réduits :

Les restaurants traditionnels, fast-food, brasseries, cafétérias, traiteurs (si le service à table est assuré) et plus généralement les établissements de restauration et débits de boissons

Les lieux de consommation (qui ne sont pas des restaurants) situés dans un lieu qui a une autre finalité, tel qu’un musée, un stade de sport, une station-service

Les vendeurs ambulants, vendeurs à la criée, marchés alimentaires et grandes surfaces alimentaires

Les distributeurs automatiques de boissons et de nourriture

Les services de restauration dans les transports (trains ou bateaux)

Les établissements hôteliers proposant une pension ou une demi-pension, et dont le coût est inclus dans le tarif de la nuitée

Les exceptions à l’application du taux réduit de 5,5%

Le taux de 5.5% reste applicable pour les opérations suivantes :

Les viennoiseries, pâtisseries, et produits de boulangerie, quel que soit leur conditionnement, sont réputés ne pas être destinés à une consommation immédiate

Les fruits

Les ventes à emporter de boissons non alcooliques, dont le conditionnement permet la conservation

Les livraisons de repas dans les cantines scolaires du premier et second degré, les maisons de retraite, et les établissements accueillant des personnes handicapées

Les sandwichs et les salades salées ou sucrées avec assaisonnement ou couverts sont toujours considérés comme des ventes en vue d'une consommation immédiate, quel que soit leur emballage (Projet Inst. 3-1-2012 n° 47 et 48).

Modalités d’application de la TVA dans la restauration

Selon l’article 268 bis du CGI, la ventilation doit s’effectuer de manière simple et économiquement réaliste.

Dans le cas d’une formule, vous devez donc ventiler les produits dans les différents taux de TVA.

Vous pouvez par exemple effectuer la ventilation en fonction du coût de revient des produits, ou calculer une quote-part, en fonction du prix de chacun des éléments vendus unitairement à la carte.

Si la ventilation n’est pas réalisée, le taux de TVA le plus fort sera appliqué par l’administration.

5,5 % ou 10 % ?

Le taux à 5,5 % ou celui de 10 % dépend du fait que le produit alimentaire vendu soit à consommation immédiate ou non (et ce, indépendamment du mode et du lieu de distribution des produits) :

10 % pour les produits destinés à être consommés immédiatement,

5,5 % pour les produits achetés pour être consommés ultérieurement.

Par exemple : un marchand de glace vend des cornets de glace deux ou trois boules. Elles se consomment immédiatement. Donc TVA à 10 %. Par contre, les glaces conditionnées dans un emballage, que l’on ramène chez soi pour les mettre au congélateur sont soumises à une TVA à 5,5 %.

Beaucoup plus ambigu : un plateau de coquillages à emporter est taxé à 5,5 %... Sauf si les coquillages sont ouverts et doivent donc être consommés immédiatement.

Les restaurateurs peuvent se trouver face à une vente regroupant plusieurs types de produits. Dans ce cas, ils peuvent détailler la TVA poste par poste. S’ils ne le font pas, c’est le taux le plus haut qui est appliqué sur l’ensemble.

Comment déclarer et récupérer la TVA ?

Déclaration mensuelle ou trimestrielle selon le régime

Toute entreprise de restauration (restaurant traditionnel, fast-food...) est tenue de déclarer la taxe sur la valeur ajoutée collectée sur ses ventes de produits alimentaires et de boissons (y compris boisson alcoolisée).

La déclaration de la TVA s’effectue selon le régime fiscal de l’établissement :

Mensuellement via la déclaration CA3 si la TVA due dépasse 4 000 € par an

Trimestriellement via le même formulaire si ce seuil n’est pas atteint

Annuellement via la déclaration CA12, uniquement pour les entreprises sous régime simplifié

Ces déclarations sont à effectuer en ligne sur impots.gouv.fr, dans le cadre de l’activité de l’entreprise.

En cas de retard ou d’erreur dans la déclaration, l’administration fiscale peut appliquer des pénalités et des intérêts de retard. Il est donc essentiel de respecter la date limite et de s’appuyer sur un logiciel de caisse bien paramétré.

Déduction sur équipements, matières premières, loyer

La TVA peut également être déduite sur certaines dépenses professionnelles indispensables à l’activité : matières premières, prestations de services, équipements, location de locaux, etc. Cela représente un levier important pour optimiser la trésorerie de votre entreprise de restauration.

Pour chaque dépense éligible, la facture doit indiquer :

le prix HT,

le montant de la TVA,

et le prix TTC.

Voici quelques exemples de TVA déductible :

Achat de plats conditionnés auprès d’un fournisseur pour la revente de produits alimentaires.

Location d’un lieu de restauration pour un événement (ex. réceptions privées, fête familiale).

Achat d’équipements pour un centre commercial abritant plusieurs établissements de restauration.

Récupération et crédit de TVA

Lorsque la TVA déductible est supérieure à la TVA collectée (ex. lors d’un investissement ou d’un démarrage d’activité), vous êtes en situation de crédit de TVA. Deux options s’offrent à vous :

Report du crédit sur la période suivante pour compenser une future collecte de TVA

Remboursement du crédit par l’administration fiscale, sur demande via votre espace professionnel

N’hésitez pas à vous faire accompagner par un expert-comptable comme l'Expert-Comptable.com pour vérifier vos déclarations et assurer une ventilation des recettes conforme à la législation. Une bonne gestion de la TVA pour la restauration est essentielle pour éviter les erreurs… Et les mauvaises surprises !

FAQ sur la TVA en restauration

Quel taux de TVA s’applique aux plats à emporter vendus par un fast-food sans salle de restauration ?

Le taux de TVA dépend du type de produit vendu, pas de la présence d’une salle. Les plats préparés et boissons non alcoolisées destinés à être consommés immédiatement (burgers, frites, sandwichs, menus à emporter) sont soumis au taux intermédiaire de 10 %.

En revanche, les produits emballés permettant une conservation (glaces familiales, plats sous vide, boissons fermées) relèvent du taux réduit de 5,5 %.

Quelle est la différence entre le taux de 5,5 % et celui de 10 % dans la restauration ?

Le taux de 5,5 % concerne les denrées alimentaires non destinées à une consommation immédiate, c’est-à-dire conditionnées pour être conservées ou consommées plus tard.

Le taux de 10 %, lui, s’applique aux repas, plats préparés et boissons non alcoolisées servis pour être consommés immédiatement, sur place, à emporter ou en livraison.

Comment appliquer plusieurs taux de TVA dans un même menu ou une formule ?

Lorsqu’un menu comprend plusieurs produits soumis à des taux différents (ex. plat à 10 %, dessert conditionné à 5,5 %, vin à 20 %), le restaurateur doit ventiler la TVA poste par poste.

S’il ne le fait pas, l’administration applique le taux le plus élevé à l’ensemble de la vente.

La ventilation peut se faire au prorata du prix de vente à la carte ou selon le coût de revient des produits.

Les boissons alcoolisées bénéficient-elles d’un taux réduit de TVA en restauration ?

Non. Les boissons alcoolisées (vins, bières, spiritueux, cocktails, etc.) sont toujours soumises au taux normal de 20 %, que ce soit pour une consommation sur place, à emporter ou livrée.

Aucune exception ne permet d’appliquer un taux réduit sur l’alcool dans la restauration.

Comment déclarer et récupérer la TVA dans un restaurant ou un fast-food ?

Les restaurateurs doivent déclarer la TVA mensuellement (CA3) ou trimestriellement, selon leur régime fiscal.

La TVA déductible peut être récupérée sur certaines dépenses liées à l’activité : matières premières, loyers, équipements ou prestations de services.

En cas d’investissement ou de démarrage d’activité, un crédit de TVA peut être reporté ou remboursé sur demande via l’espace professionnel sur impots.gouv.fr.

Références & Sources

- Taux de TVA sur les produits alimentaires et les boissons - Entreprendre.Service-Public.fr

- Taux réduit de TVA dans les cafés et restaurants - economie.gouv.fr

Questions & réponses