- La micro-entreprise est idéale pour tester un projet grâce à sa création simple, rapide et peu coûteuse.

- Elle permet de cumuler facilement avec un emploi salarié ou le chômage, sous certaines conditions.

- Les obligations juridiques incluent une déclaration en ligne, une domiciliation, une immatriculation et l'ouverture d’un compte bancaire dédié.

- Le régime offre des charges sociales et fiscales allégées, avec la possibilité du versement libératoire de l’impôt sur le revenu.

- Des aides comme l’ACRE permettent une exonération partielle des cotisations sociales la première année.

- Des limites existent : plafonds de chiffre d'affaires, impossibilité de déduire les charges réelles, difficulté à embaucher ou à se crédibiliser auprès des partenaires.

Noté 4,9/5

Pourquoi vouloir créer une micro-entreprise ? Enjeux et motivations

Ce qui motive de créer son entreprise est principalement : la volonté d'être indépendant, l'envie de défi ou le besoin de créer son propre emploi.

Quand on sait pourquoi veut-on créer son entreprise cela admet d'identifier ses faiblesses, ses ambitions et révèle ainsi la personnalité de la personne en profondeur.

Quand on crée une micro-entreprise il faut penser à se créer un nouveau compte bancaire.

Les prérequis juridiques nécessaires pour créer sa micro-entreprise

De nombreux entrepreneurs se posent la question comment créer une micro-entreprise. Il faut faire une déclaration dématérialisée, il faut remplir un formulaire P0 de déclaration(P0 PL micro-entrepreneur) qui remonte les informations suivantes :

votre identité,

l’activité que vous souhaitez exercer,

l’option fiscale choisie.

Pièces justificatives (pièce d’identité, justificatif de domicile de moins de 3 mois et attestation sur l’honneur de non-condamnation). Pour constituer une micro-entreprise, il faut faire la déclaration de la micro-entreprise auprès du Centre de formalités des entreprises (CFE) compétent.

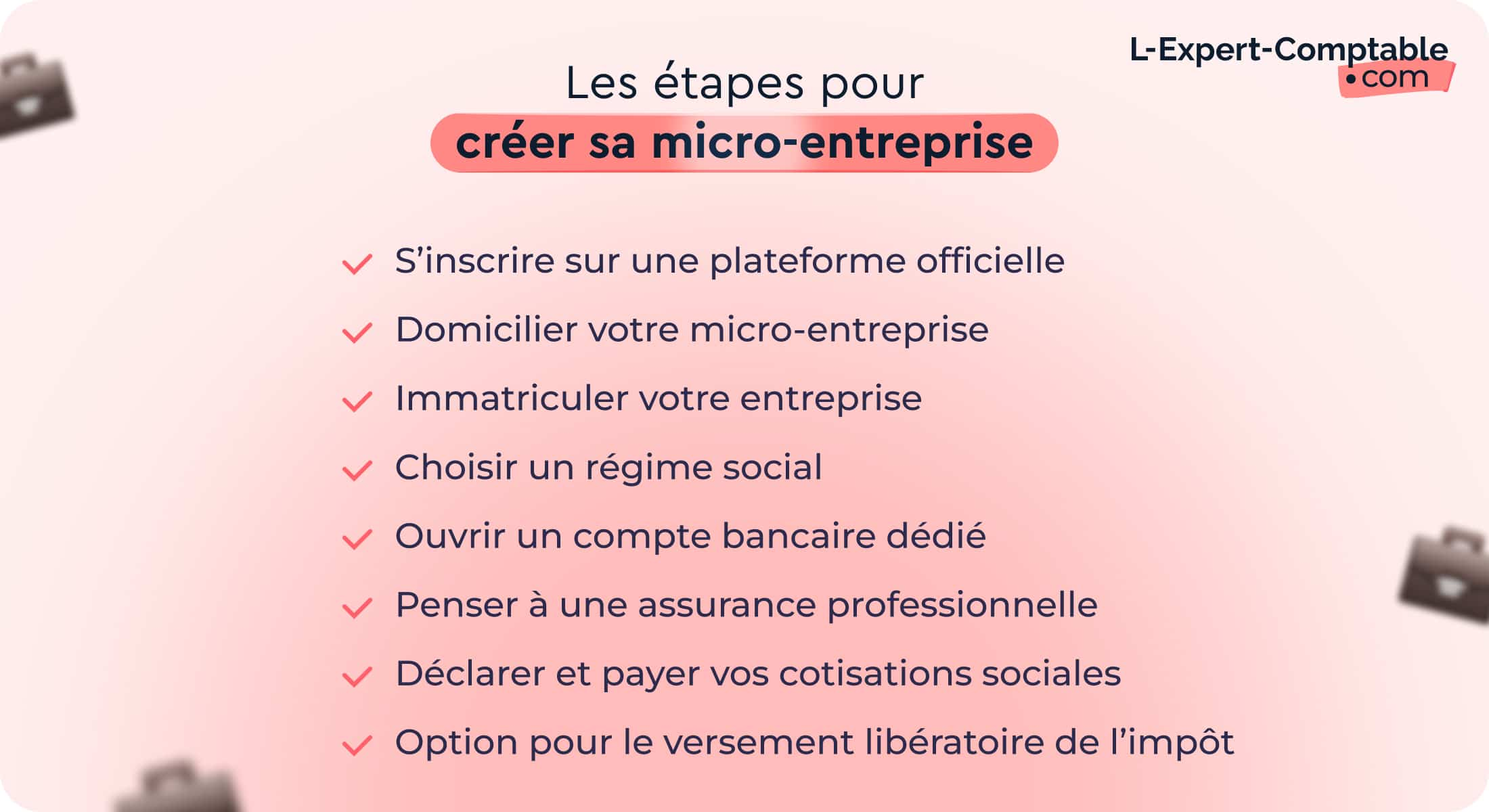

Comment créer sa micro-entreprise en ligne ? Les étapes clés

La création d'une micro-entreprise peut se faire entièrement en ligne, de manière simple et rapide. Voici les principales étapes à suivre :

1. S’inscrire sur une plateforme officielle

Commencez par vous inscrire sur l’un des sites suivants :

Cette inscription permet de déclarer officiellement le début de votre activité auprès de l’administration fiscale et des organismes sociaux. Vous devrez fournir plusieurs informations :

votre identité,

la nature de l’activité exercée,

l’option fiscale choisie.

2. Domicilier votre micro-entreprise

Vous devez indiquer une adresse professionnelle lors de votre déclaration. Plusieurs options s’offrent à vous :

À domicile : idéal si vous travaillez depuis chez vous.

Société de domiciliation : prestataire vous fournissant une adresse juridique.

Pépinière ou incubateur d’entreprise : accès à des bureaux à prix réduit avec accompagnement.

Local commercial : possible mais coûteux, sans déduction des charges (non déductibles en micro-entreprise).

Dans tous les cas, la surface utilisée pour l’activité doit être déclarée à l’administration fiscale.

3. Immatriculer votre entreprise

Selon votre activité, vous devez vous immatriculer :

Activité commerciale : au Registre du Commerce et des Sociétés (RCS).

Activité artisanale : au Répertoire des Métiers (RM).

Activité libérale : auprès de l’URSSAF.

Pour identifier la nature exacte de votre activité, consultez service-public-pro.fr.

4. Choisir un régime social

Si vous êtes salarié, aucune démarche particulière : vous restez affilié au régime général.

Si vous êtes non-salarié, vous serez affilié à :

la CIPAV pour certaines professions libérales réglementées,

la Sécurité Sociale des Indépendants (ex-RSI) pour les autres.

5. Ouvrir un compte bancaire dédié

Obligatoire si votre chiffre d’affaires dépasse 10 000 € pendant deux années consécutives. Il n’a pas besoin d’être un compte professionnel, mais il doit être séparé de votre compte personnel.

6. Penser à une assurance professionnelle

Non obligatoire, mais fortement recommandée pour vous protéger en cas de dommages causés à un tiers dans le cadre de votre activité.

7. Déclarer et payer vos cotisations sociales

Les cotisations sont à verser mensuellement ou trimestriellement via :

Elles comprennent :

les cotisations sociales selon votre activité,

une contribution à la formation professionnelle (de 0,1 % à 0,3 % du chiffre d’affaires),

une taxe pour frais de chambre consulaire (de 0,007 % à 0,48 % selon l’activité).

En cas d’oubli de déclaration, une pénalité de 50 € est appliquée.

8. Option pour le versement libératoire de l’impôt

Vous pouvez opter pour ce mode de paiement qui vous permet de régler l’impôt sur le revenu en même temps que vos cotisations sociales, calculé sur le chiffre d’affaires encaissé. Ce choix est à faire lors de la déclaration de création ou en début d’année suivante.

Le régime de TVA et versement libératoire en 2025

Vous pouvez opter pour le versement libératoire, qui permet de régler votre impôt sur le revenu en même temps que vos cotisations sociales, calculé sur le chiffre d’affaires encaissé. Ce choix se fait lors de la déclaration de création ou au début de l’année suivante.

Si vous choisissez le versement libératoire, aucune régularisation fiscale n’est nécessaire en cas de variation de votre chiffre d’affaires.

L’entrepreneur sous le régime de la micro-entreprise peut être exonéré de TVA tant qu’il ne dépasse pas les seuils de franchise en base. Sur ses factures, il doit indiquer :

« TVA non applicable, article 293 B du CGI »

| Type d’activité | Seuil de franchise | Franchises majorées |

|---|---|---|

| Prestations de services / libérales | 34 400 € | 36 500 € |

| Achat-revente & hébergement | 85 800 € | 94 300 € |

Si votre CA dépasse le seuil de base, la TVA devient applicable au 1ᵉʳ janvier de l’année suivante.

Si vous franchissez le seuil majoré, l’application est immédiate, dès le dépassement.

Ces seuils sont revalorisés chaque année pour tenir compte de l’inflation.

Informations à déclarer

Lors de votre déclaration, n’oubliez pas de fournir :

L’identité du micro-entrepreneur

L’adresse de contact pour le courrier lié à l’activité

L’adresse professionnelle où vous exercez (le cas échéant)

Le type d’activité (commerciale, artisanale, libérale)

Le choix de vos régimes fiscal et social

Contributions spécifiques

| Nature de l’activité | Taux global de cotisations |

|---|---|

| Activité commerciale | 13,1 % du chiffre d’affaires |

| Activité libérale | 22,5 % du chiffre d’affaires |

Combien ça coûte de créer une micro-entreprise ?

Le faible coût de création d’une micro-entreprise est un atout considérable face aux frais liés à la constitution d’une société.

Activité commerciale : immatriculation auprès du Registre du commerce et des sociétés (RCS) – gratuit

Activité libérale : déclaration auprès de l’URSSAF – gratuit

Activité artisanale : enregistrement au Répertoire des Métiers (RM) – gratuit

Agent commercial : inscription au Registre spécial des agents commerciaux – 24,71 €

Vous pouvez vous faire accompagner par la BGE (présente dans chaque région) ou par Réseau Entreprendre. Les frais d’accompagnement varient généralement de 11 € à 155 € TTC.

Frais de fonctionnement

Frais bancaires (compte professionnel) : variable selon la banque

Assurance professionnelle : dépend de la nature et du niveau de garantie de votre activité

Abonnement logiciel de facturation : environ 10 €–50 € par mois

Ces charges peuvent sembler modestes, mais elles s’additionnent ; prévoyez un budget mensuel pour éviter les impayés.

Bénéfices et cumul d’activités

Cumul possible avec un poste salarié : président de SAS/SASU, gérant de SARL/EURL, associé de société

Flexibilité pour démarrer un projet tout en conservant un revenu stable

Avantage social et fiscal propre au régime micro-entrepreneur

L’accessibilité financière et la simplicité de gestion font de la micro-entreprise une solution idéale pour tester un projet ou lancer une activité sans risque financier majeur.

Existe t'il des aides pour créer sa micro-entreprise en France ?

L’ACRE (Aide aux Créateurs et Repreneurs d’Entreprises) propose une exonération partielle des cotisations sociales pendant une année civile, à compter de la date de création de votre micro-entreprise.

La demande d’ACRE doit être effectuée au plus tard le 60e jour suivant l’ouverture d’activité.

Métropole : plus d’exonération totale (100%) sous 75% PASS, exonération plafonnée à 25% dans la première tranche, dégressive entre 75% et 100% PASS et nulle au‑delà du PASS. Pour les micro‑entrepreneurs : à compter du 1er juillet 2026, le taux « ACRE » passe de 50% à 75% des taux habituels (soit un avantage de 25% au lieu de 50%).

DOM-TOM : exonération pouvant aller jusqu’à 3 ans, avec des taux dégressifs définis localement

Ces durées et taux sont fixés par arrêté et peuvent varier légèrement d’une année sur l’autre.

L’ACRE est ouverte aux personnes en difficulté ou en reconversion, sous conditions de ressources et de situation :

| Catégorie | Condition principale |

|---|---|

| Demandeur d’emploi indemnisé ou non indemnisé (inscrit ≥ 6 mois sur 18 mois) | Inscription France Travail |

| Bénéficiaire de RSA, ASS ou ATA | Allocations en cours |

| Jeune de 18 à 30 ans (handicapé ou non indemnisé) | Justificatif d’âge |

| Salarié licencié d’une entreprise en redressement ou liquidation | Reprise totale ou partielle de l’entreprise |

| Contrat d’appui au projet d’entreprise (CAPE) | Convention CAPE |

| Créateur/repreneur en QPV (quartier prioritaire de la politique de la ville) | Adresse en QPV |

| Bénéficiaire de la prestation PrePare (parent isolé) | Justificatif PrePare |

Modalités d’exonération selon les ressources (N-1)

Plus d’exonération totale (100%) sous 75% PASS: l'exonération est plafonnée à 25% dans la première tranche, dégressive entre 75% et 100% PASS et nulle au‑delà du PASS. Pour les micro‑entrepreneurs : à compter du 1er juillet 2026, le taux « ACRE » passe de 50% à 75% des taux habituels (soit un avantage de 25% au lieu de 50%).

Si vos revenus 2024 sont compris entre 30 852 € et 41 136 €, l’exonération est partielle.

Si vos revenus 2024 dépassent 41 136 €, vous ne pouvez pas bénéficier de l’ACRE.

Commencer votre activité en début de trimestre maximise la durée réelle d’exonération.

Taux d’ACRE par activité

| Type d’activité | Taux ACRE |

|---|---|

| Vente de marchandises (BIC) | 6,4 % |

| Prestations de services artisanales et commerciales (BIC) | 11 % |

| Activité libérale non réglementée (BNC) | 11 % |

| Activité libérale réglementée (CIPAV – BNC/BIC) | 12,1 % |

| Location meublés de tourisme classés (BIC/PLNR) | 3 % / 3,3 % |

Comment faire la demande ?

Téléchargez et complétez le formulaire « Demande d’ACRE pour auto-entrepreneur ».

Joignez les pièces justificatives (attestation France Travail, justificatif RSA/ASS/ATA, etc.).

Envoyez le dossier complet dans les 45 jours suivant l’immatriculation.

L'absence de réponse de l’administration dans les 30 jours vaut acceptation.

Les avantages de la micro-entreprise

La micro-entreprise séduit par son accessibilité : aucun diplôme n’est requis, et les conditions d’éligibilité sont allégées. Toute personne physique peut exercer une activité commerciale, artisanale ou libérale, en principal ou en secondaire, sans formalités complexes.

Vous pouvez cumuler votre micro-entreprise avec votre chômage ou un statut salarié (SAS/SASU, SARL, EURL…) sans changer de régime.

| Atout | Description |

|---|---|

| accessibilité | statut ouvert à tous, sans diplôme ni capital |

| simplicité administrative | déclaration en ligne, pas de statuts, pas d’assemblées ni de procès-verbaux |

| coûts réduits | frais d’immatriculation gratuits, gestion comptable allégée |

| flexibilité fiscale et sociale | option pour le versement libératoire ou régime général, choix des périodicités de cotisations |

| cumul d’activités | possibilité de multiplier les activités et de combiner avec un emploi salarié |

Gestion comptable allégée

Le régime impose uniquement :

de tenir un livre de recettes chronologique

d’actualiser un registre des achats (pour vente de marchandises, hébergement…)

de conserver factures et justificatifs pendant 10 ans

Vous n’avez pas à établir de bilan annuel ni à rédiger des statuts.

Franchise en base de TVA

En restant sous les plafonds de CA (85 800 € en vente, 34 400 € en services), vous bénéficiez de la franchise en base :

« TVA non applicable, article 293 B du CGI »

Cette dispense de TVA vous fait gagner du temps et optimiser vos prix face à la concurrence.

Abattement forfaitaire et imposition

Votre impôt sur le revenu est calculé sur votre chiffre d’affaires après application d’un abattement forfaitaire, qui varie selon votre type d’activité :

Achat-revente & fourniture de logement : abattement de 71 %

Prestations de services (BIC) : abattement de 50 %

Bénéfices non commerciaux (BNC) : abattement de 34 %

Abattement minimum de 305 €, quel que soit le CA.

Cumul possible avec un emploi salarié

Le cumul du statut de micro-entrepreneur avec un emploi salarié vous permet de tester votre projet tout en conservant un revenu stable. Avant de vous lancer, vérifiez que votre activité ne contrevient pas à votre contrat de travail :

Clause d’exclusivité : interdit d’exercer une activité concurrente

Clause de non-concurrence : limite géographiquement ou sectoriellement vos prestations

Dispositions sectorielles : règles spécifiques à certains métiers (santé, finance…)

Statut particulier : réglementations propres aux fonctionnaires

Vous devez respecter votre devoir de loyauté en informant votre employeur si votre micro-entreprise évolue vers le même secteur ou les mêmes clients. Votre activité ne doit pas empiéter sur vos heures de travail salariées.

Cumul avec le chômage

Démarrer une micro-entreprise pendant une période de chômage peut être avantageux puisque vos allocations ARE continuent sous certaines conditions :

Vous êtes demandeur d’emploi inscrit auprès de France Travail.

Votre projet respecte les règles de l’ARE activité partielle si vous reprenez un emploi à temps partiel.

Vos revenus d’activité n’excèdent pas un certain plafond, préservant une partie de vos allocations.

Vos allocations seront ajustées en temps réel en fonction de vos recettes encaissées, sans coupure brutale de vos revenus de soutien.

Le cumul chômage-entrepreneuriat est ouvert à tous les demandeurs d’emploi, quel que soit le motif de rupture du contrat de travail. Une fois votre micro-entreprise immatriculée, vous continuez à percevoir vos droits ARE tant que vous respectez les seuils de cumul et les modalités de déclaration à France Travail.

Les limites de la micro-entreprise

Le régime simplifié de la micro-entreprise présente certes des atouts, mais il comporte aussi des contraintes qu’il est important de connaître avant de se lancer.

Si votre chiffre d’affaires franchit durablement les plafonds, vous pouvez basculer vers une EURL ou une SASU pour conserver vos avantages.

| Inconvénient | Impact |

|---|---|

| Plafonds de chiffre d’affaires | Risque de sortie du régime et perte de la franchise TVA si CA > 85 800 € (vente) / 34 400 € (services) |

| Absence de déduction des charges | Abattement forfaitaire parfois insuffisant pour absorber les coûts réels |

| Pas d’association | Entreprise individuelle : impossible de s’associer sans changer de statut |

| Patrimoine mélangé | Créanciers peuvent saisir le patrimoine personnel en cas de dettes professionnelles |

| Difficulté à embaucher | Coûts salariaux élevés, plafonds rapidement atteints |

| Crédibilité limitée | Structure perçue comme moins fiable par banques et investisseurs |

Plafonds et bascule de régime

Les plafonds légaux sont revalorisés chaque année. En 2025, ils sont fixés à :

176 200 € pour les activités de vente et d’hébergement

72 600 € pour les prestations de services et libérales

En cas de dépassement, vous recevez une notification recommandée et basculez automatiquement vers le régime réel de l’entreprise individuelle.

Charges et abattement

Le micro-entrepreneur ne peut pas déduire ses dépenses professionnelles réelles. Il bénéficie d’un abattement forfaitaire (71 % revente, 50 % services, 34 % libéral), mais celui-ci peut s’avérer insuffisant si vos charges sont élevées.

Structure et patrimoine

Ce statut est strictement individuel :

Pas de co-gérance, ni de capital social

Patrimoines professionnel et personnel confondus (séparés automatiquement depuis le 15 mai 2022)

Recrutement et crédibilité

Embaucher un salarié est rarement rentable :

Coût salarial + cotisations

Risque de franchissement des plafonds

Les investisseurs et les banques privilégient souvent les sociétés dotées de capital et de statuts clairs, perçus comme plus fiables.

Résumer cet article avec :

- ChatGPT

- Perplexity

Questions & réponses