- Le bilan comptable est une photographie de la situation financière d'une entreprise, distinguant actif et passif.

- Le compte de résultat détermine le résultat comptable en synthétisant charges et produits sur un exercice.

- Les amortissements comptables permettent de prendre en compte la dépréciation d'un actif sur une période donnée.

- La plus ou moins-value reflète la différence entre le prix de cession d’un bien et sa valeur nette comptable.

- Le besoin en fonds de roulement (BFR) indique le besoin en trésorerie à court terme d'une entreprise.

- La rentabilité comptable, ainsi que la marge brute et nette, sont des indicateurs clés pour évaluer la performance.

Noté 4,9/5

Qu’est-ce que la comptabilité ? Définition

La comptabilité est un système organisé qui permet de collecter, classer et enregistrer toutes les informations financières d’une entreprise. Son rôle principal est de suivre en continu l’activité économique de l’entreprise afin d’en rendre compte de manière claire et structurée.

Grâce à la comptabilité, l’entreprise peut établir des documents essentiels appelés documents de synthèse, tels que le bilan comptable, le compte de résultat ou encore les annexes. Ces documents offrent une vision précise de la santé financière, des performances et des résultats de l’entreprise sur une période donnée.

L’intérêt de la comptabilité dépasse le simple suivi interne : elle est indispensable pour aider les dirigeants à prendre des décisions éclairées, qu’il s’agisse d’investir, de réduire des coûts ou de gérer la trésorerie. Par ailleurs, elle constitue un moyen de communication officiel avec les tiers, comme les banques, les administrations fiscales, les partenaires commerciaux, et les investisseurs, qui ont besoin d’informations fiables et conformes aux normes pour évaluer l’entreprise.

En pratique, la comptabilité consiste à enregistrer tous les actes économiques qui touchent l’entreprise. Cela comprend, par exemple :

- L’enregistrement des factures d’achat ou de vente,

- Le paiement des salaires aux employés,

- Le règlement des charges courantes comme le loyer ou les factures d’énergie,

- L’achat de matériel ou d’équipements,

- Les encaissements des clients ou les remboursements de prêts.

Chaque opération est saisie chronologiquement dans des comptes spécifiques, ce qui permet de garder une trace complète et précise de toutes les transactions. Cette rigueur facilite le contrôle, l’analyse et la préparation des déclarations fiscales et sociales.

En résumé, la comptabilité est le système nerveux financier de l’entreprise : elle organise et centralise les données économiques pour assurer une gestion efficace, une transparence vis-à-vis des partenaires, et la conformité aux obligations légales.

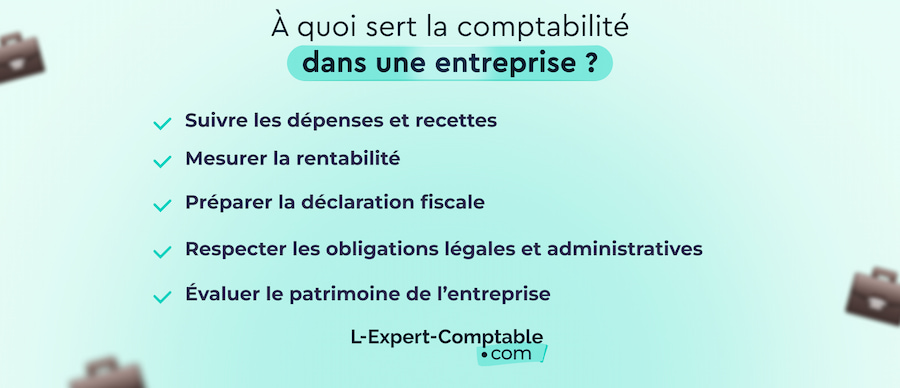

À quoi sert la comptabilité dans une entreprise ?

- Suivre les dépenses et recettes

La comptabilité enregistre précisément toutes les entrées d’argent (recettes) et toutes les sorties (dépenses). Cela permet à l’entreprise de savoir exactement où va son argent et d’identifier les postes qui coûtent le plus ou rapportent le plus. - Mesurer la rentabilité

En comparant les revenus générés par l’activité aux coûts engagés, la comptabilité aide à déterminer si l’entreprise est profitable ou non. Cette mesure est essentielle pour ajuster la stratégie et maximiser les gains. - Préparer la déclaration fiscale

Les données comptables servent de base pour calculer les impôts et taxes que l’entreprise doit payer. Une comptabilité rigoureuse facilite la préparation et le dépôt des déclarations fiscales dans les délais. - Évaluer le patrimoine de l’entreprise

Le bilan comptable permet de connaître la valeur des biens, créances et dettes de l’entreprise à un instant donné, offrant ainsi une image claire de son patrimoine. - Respecter les obligations légales et administratives

La tenue d’une comptabilité conforme est une obligation légale pour la plupart des entreprises. Elle garantit la transparence et la fiabilité des informations transmises aux administrations et aux partenaires.

Les documents comptables obligatoires

Le bilan comptable

Le bilan comptable constitue une photographie précise de la situation économique et financière d’une entreprise à un instant donné. Il offre une vue d’ensemble sur ce que l’entreprise possède (ses actifs) et ce qu’elle doit (ses passifs), permettant ainsi d’évaluer sa solidité financière.

Cet outil est particulièrement pertinent pour analyser la santé de l’entreprise, notamment grâce à l’utilisation de ratios financiers et d’indicateurs clés qui aident à interpréter les données du bilan. Ces analyses permettent de comprendre la structure du financement, la capacité de remboursement, la liquidité, et bien d’autres aspects essentiels à la prise de décision.

Le bilan comptable se présente généralement sous la forme suivante :

| Actif | Passif et capitaux propres |

Immobilisations Immobilisations incorporelles Immobilisations corporelles Immobilisations financières | Capitaux propres Capital social Réserves Résultat |

Actifs courants Stocks Créances | Provisions pour risques et charges |

| Liquidités | Dettes Dettes fournisseurs Emprunts et découverts |

L'actif du bilan représente l’ensemble des biens et droits que possède l’entreprise à un instant donné. Cela inclut, par exemple, les immobilisations (comme les machines ou les bâtiments), les stocks, les créances clients, ainsi que la trésorerie disponible.

Le passif, quant à lui, regroupe toutes les obligations financières de l’entreprise, c’est-à-dire les dettes qu’elle doit rembourser à des tiers (banques, fournisseurs, État) ainsi que les ressources apportées par ses associés, comme le capital social et les réserves.

Une règle fondamentale de la comptabilité veut que le total du passif soit toujours égal au total de l’actif. Cette égalité traduit le fait que chaque ressource (passif) finance un bien ou un droit (actif) au sein de l’entreprise.

Le compte de résultat

Le compte de résultat est un document comptable clé qui permet de calculer le résultat net de l’entreprise sur une période donnée, généralement un exercice comptable. Ce résultat peut être soit bénéficiaire (lorsque les produits sont supérieurs aux charges), soit déficitaire (dans le cas inverse).

Il rassemble et synthétise l’ensemble des charges (dépenses engagées par l’entreprise, comme les salaires, les charges sociales, les loyers, les frais de déplacement, ou encore les amortissements) et des produits (les revenus générés par l’activité).

Les charges et produits sont classés en différentes catégories pour faciliter leur analyse et la compréhension de la performance de l’entreprise. Ce document sert notamment de base pour établir le résultat fiscal, qui sera utilisé pour le calcul des impôts.

Le compte de résultat donne donc une vision claire de la rentabilité de l’entreprise pendant l’exercice, en confrontant les dépenses aux recettes.

Le grand livre et le journal comptable

Le journal comptable sert à enregistrer de manière chronologique toutes les opérations financières de l’entreprise, jour après jour. Chaque transaction y est détaillée avec sa date, sa description, les comptes impactés et les montants correspondants. C’est la première étape essentielle du processus comptable qui garantit un suivi précis et ordonné des mouvements financiers.

Le grand livre regroupe ensuite toutes ces écritures, mais classées par compte. Il permet ainsi de consulter facilement toutes les opérations liées à un compte spécifique, ce qui facilite le contrôle et l’analyse des données comptables.

Ces deux registres fonctionnent ensemble pour assurer la clarté, la rigueur et la transparence des comptes de l’entreprise.

Liasse fiscale

La liasse fiscale est un ensemble de documents comptables et fiscaux que les entreprises doivent transmettre chaque année à l’administration fiscale. Elle regroupe notamment le bilan, le compte de résultat, ainsi que plusieurs annexes détaillant les informations financières de l’entreprise.

Ce dossier permet à l’administration de vérifier la cohérence des déclarations fiscales, de calculer l’impôt sur les bénéfices et d’assurer le contrôle de la situation financière de l’entreprise.

La liasse fiscale suit un format précis et normalisé, adapté au régime fiscal de l’entreprise (réel simplifié, réel normal, etc.), et doit être déposée dans les délais impartis pour éviter des pénalités.

Elle constitue un outil essentiel pour la transparence fiscale et le respect des obligations légales des entreprises.

Les concepts à connaître

Résultat comptable et résultat fiscal

Le résultat comptable (ou résultat net), qui peut être négatif ou positif, est égal à la différence entre les produits et les charges, c'est un indicateur du compte de résultat. Il s’obtient en effectuant la somme entre le résultat d’exploitation (du fait des opérations courantes de l’entreprise), le résultat financier (différence entre les produits financiers et les charges financières) et le résultat exceptionnel (du fait des opérations non ordinaires comme la cession d’un élément d’actif). Le résultat fiscal est calculé à partir du résultat comptable, auquel on effectue certains retraitements.

Ainsi, certaines charges non déductibles devront être réintégrées dans le résultat (dépenses somptuaires, impôt sur les sociétés, fraction des intérêts d’emprunt non déductible, certains abandons de créance, rémunérations excessives…).

Au contraire, certains produits devront être déduits, car non imposables (cessions de titres de participation, dividendes versés par une société mère…) ou imposés selon des modalités particulières (plus-values à long terme, produits de la propriété intellectuelle…).

Les charges déductibles

Une charge est déductible du résultat imposable à condition de répondre à plusieurs critères précis :

- Elle doit être engagée dans l’intérêt direct de l’entreprise, c’est-à-dire liée à son activité ou à son fonctionnement.

- La charge doit être réelle et justifiée par des documents probants, comme des factures ou des contrats, garantissant son authenticité.

- Elle doit entraîner une réduction effective de l’actif net de l’entreprise, ce qui signifie qu’elle diminue la valeur des ressources disponibles.

- Enfin, la charge doit être comptabilisée sur l’exercice au cours duquel elle a été réellement engagée, respectant ainsi le principe d’imputation temporelle.

Ces conditions assurent que seules les charges pertinentes et correctement enregistrées impactent le résultat fiscal de l’entreprise.

Les amortissements comptables

Un amortissement est une charge permettant de prendre en compte la dépréciation d’un élément d’actif. Ainsi, on déduira chaque année un montant correspond à une fraction de la valeur d’inscription à l’actif de cet élément. Par exemple, si un bien immobilier, inscrit à l’actif 200 000 euros est amorti pendant 20 ans, on pourra déduire chaque année la somme suivante : 200 000/20 = 10 000 euros.

Il existe 3 types d’amortissement :

- l’amortissement linéaire qui permet de déduire chaque année la même somme,

- l’amortissement dégressif permettant de déduire d’avantage les premières années,

- l’amortissement exceptionnel qui est un dispositif de faveur prévu par la législateur (il est ainsi possible d’amortir certains biens sur 12 mois.

La plus ou moins-value

On constate une plus ou moins-value lorsqu’un bien immobilisé sort de l’actif (les événements constitutifs d’une telle sortie sont ainsi nombreux : vente, donation, cessation d’entreprise, transfert dans le patrimoine privé…). La plus ou moins-value est égale à la différence entre le prix de cession du bien et sa valeur nette comptable. Cette dernière est égale à la différence entre la valeur d’inscription à l’actif et les amortissements passés. Si cette différence est positive, on parle de plus-value, si elle est négative, de moins-value. La plus-value peut être à court terme ou à long terme. Les plus-values à long terme sont relatives aux biens détenus depuis plus de deux ans. Les plus-values à court terme se rapportent :

- aux biens détenus depuis moins de 2 ans,

- aux biens détenus depuis plus de 2 ans, dans la proportion correspondant au montant des amortissements déduits.

Les provisions comptables

Une provision comptable est une charge probable dont la date et le montant ne sont pas fixés de manière précise. On trouve plusieurs types de provisions :

- les provisions pour risques et charges se rapportant à des charges qui devront être supportées ultérieurement mais qui trouvent leur source ou leur origine dans des faits survenus au cours de l’exercice,

- les provisions pour dépréciation, qui traduisent la dépréciation susceptible d’affecter les éléments de l’actif résultant de causes dont les effets ne sont pas jugés irréversibles.

La rentabilité comptable

La rentabilité d’une activité est égale au rapport entre son résultat et son chiffre d’affaires. Celle-ci baissera donc si la hausse du bénéfice est moins rapide que la hausse du chiffre d’affaires. Le seuil de rentabilité est le niveau de chiffre d’affaires à partir duquel l’entreprise commence à être rentable.

La marge brute et la marge nette

La marge brute est égale à la différence hors taxe entre le prix de vente et le coût de revient de biens et de services. La marge nette est déterminée grâce à la formule suivante : Marge nette = bénéfice net/chiffre d’affaires x 100.

Charges fixes et charges variables

Les charges variables varient en fonction de l’activité de l’entreprise (matières premières, électricité, coûts de distribution…). Les charges fixes, quant à elles, ne sont pas influencées par le changement de volume de l’activité (loyer, assurances, amortissement des immobilisations, salaire des cadres administratifs…).

Le besoin en fonds de roulement

Le besoin en fonds de roulement (BFR) est égal à la différence entre les actifs à court terme (stocks, créances clients…) et les passifs à court terme (dettes fournisseurs, emprunts à court terme…). Il permet de déterminer le besoin en trésorerie rendu nécessaire du fait de l’activité d’une entreprise.

Les grandes étapes du processus comptable

- Collecte des pièces comptables : rassemblement des factures, notes de frais et autres justificatifs nécessaires.

- Enregistrement dans les journaux comptables : saisie chronologique et détaillée de chaque opération financière.

- Imputation dans les comptes : classement des opérations dans les comptes appropriés du plan comptable.

- Établissement de la balance : contrôle de l’équilibre entre les débits et crédits pour vérifier la cohérence des enregistrements.

- Production des documents de synthèse : préparation du bilan, compte de résultat et annexes pour analyser la situation financière.

- Clôture de l’exercice comptable : finalisation des comptes à la fin de la période fiscale, prêt pour la déclaration.

Quelle est la formule de base de la comptabilité ?

La formule de base de la comptabilité est :

Actif = Passif + Capitaux propres

Cette équation fondamentale montre que les ressources détenues par l’entreprise (l’actif) sont financées soit par des dettes envers des tiers (le passif), soit par les apports des propriétaires ou associés (les capitaux propres). Elle garantit l’équilibre du bilan comptable à tout moment et sert de base à toute analyse financière. En comprenant cette formule, on saisit mieux comment l’entreprise utilise ses ressources et d’où elles proviennent.

Quels sont les 5 comptes de base en comptabilité ?

Voici les 5 comptes de base avec leurs numéros selon le Plan Comptable Général (PCG) français :

- Compte 512 - Banque (trésorerie)

- Compte 411 - Clients (créances clients)

- Compte 401 - Fournisseurs (dettes fournisseurs)

- Compte 2 - Immobilisations (biens durables)

- Compte 101 - Capital social (capitaux propres)

Ces numéros facilitent l’organisation et le classement des opérations comptables.

Sources et références

Economie.gouv.fr : Gérer sa comptabilité et ses démarches

Economie.gouv.fr : Quelques notions de comptabilité

Résumer cet article avec :

- ChatGPT

- Perplexity

Questions & réponses

J'ai vraiment appris pleines de choses

J'ai vraiment apprécié

Très instructif