- La valorisation permet d’estimer ce que vaut réellement une entreprise à un moment donné.

- Elle sert à préparer une vente, une levée de fonds, une transmission ou à mieux piloter son activité.

- Il existe plusieurs méthodes : patrimoniale (valeur des biens), comparative (entreprises similaires) et actuarielle (flux futurs).

- La valorisation n’est pas le prix de vente : ce dernier dépend de la négociation et du marché.

- Les entreprises familiales nécessitent des ajustements spécifiques (rémunérations, gouvernance, dépendance au fondateur).

- Faire appel à un professionnel garantit une évaluation fiable, objective et défendable.

Noté 4,9/5

Valoriser son entreprise, c’est estimer ce qu’elle vaut réellement à un instant donné. Que ce soit pour vendre, transmettre, lever des fonds ou simplement piloter son activité, cette étape permet de prendre des décisions éclairées sur des bases solides.

Patrimonial, actuariel, comparative… Il n’existe pas une seule manière de faire, mais plusieurs approches à adapter selon la taille de l’entreprise, son secteur, sa structure (familiale ou non) et ses objectifs. Ce guide vous explique, simplement et concrètement, les différentes méthodes de valorisation, leurs avantages, leurs limites et les bonnes pratiques pour évaluer votre entreprise avec justesse.

Qu’est-ce que la valorisation ?

Définition

La valorisation de l’entreprise consiste à évaluer séparément chaque élément de l’actif (biens que possède l’entreprise) et du passif (dettes et provisions pour risques et charges) inscrits au bilan de l'entreprise afin d’obtenir un “actif net” corrigé et réévalué.

Cet actif correspond donc à la valeur de l’entreprise.

L’objectif est d'évaluer financièrement la somme que devrait verser une personne physique ou morale pour acquérir 100% du capital de la société.

Pourquoi valoriser son entreprise ?

D’une manière générale, les valeurs comptables d’un actif ou d’un passif ne reflètent pas leur valeur réelle. Dans une situation de vente ou de cession d’entreprise, il est préférable d’avoir une valeur réelle et claire du patrimoine possédé et de la richesse générée.

Il y a de nombreuses raisons pour lesquelles un chef d’entreprise valorise son entreprise :

Connaître la valeur économique de son patrimoine en vue d’une cession de parts sociales (SCI, SARL...), une cession d’actions (SAS, SA...) ou de titres

Estimer la valeur de l’entreprise afin de mieux la positionner sur le marché des entreprises

Mettre en place la gestion d’entreprise la plus efficace possible afin d’accroître la valeur de l’entreprise

Se renseigner sur les forces et les faiblesses de l’entreprise afin de mieux gérer les ressources et guider les stratégies

Déterminer une stratégie de développement en se basant sur la valeur réelle de l’entreprise et son vrai potentiel

Détecter les lacunes, les manquements afin de trouver des solutions

Présenter un business model afin d’obtenir un financement et ainsi convaincre les banquiers

Convaincre les partenaires financiers à investir dans le capital de l’entreprise

Améliorer le potentiel de développement de l’entreprise ainsi que sa rentabilité

Évaluer les ressources financières de l’entreprise en vue d’une cession à juste prix

Déterminer précisément le montant des impôts sur les dividendes et les plus-values

À quel moment valoriser son entreprise ?

Valoriser son entreprise peut se faire à tout moment : que ce soit pour améliorer le fonctionnement interne de l’entreprise ou convaincre des investisseurs de financer votre projet.

Toutefois, cette étape d’évaluation de l'entreprise est essentielle pour le chef d’entreprise au moment où il souhaite :

Céder des parts de son entreprise

Déterminer la valeur de ses impôts et taxes

Acquérir une nouvelle entreprise ou des actions

Quels sont les 4 éléments pour évaluer les entreprises ?

L’évaluation de l’entreprise peut prendre différents aspects en compte, que ce soit du point de vue de l’acheteur ou du vendeur :

La valeur objective de la société : lorsque les 2 parties connaissent chacun toutes les informations relatives à l’entreprise.

Les éléments subjectifs : liens personnels et affectifs entre le vendeur et sa société, volonté de vendre rapidement…

La qualité de la négociation.

La capacité de l’entreprise à dégager un résultat permettant le remboursement de la dette contractée pour son achat.

Valorisation vs prix de cession : quelle différence ?

Valorisation et prix de cession coïncident rarement. Valoriser une entreprise, ce n’est pas fixer son prix de vente. C’est une estimation théorique de sa valeur économique, fondée sur des méthodes financières, comptables et parfois qualitatives. En revanche, le prix de cession est le montant effectivement payé par l’acheteur lors de la transaction.

Autrement dit :

La valorisation, c'est ce que vaut l’entreprise sur le papier

Le prix de cession, c'est ce que l’acheteur est prêt à payer (et le vendeur à accepter)

Pourquoi y a-t-il souvent un écart entre les deux ?

Parce que la valorisation repose sur des hypothèses objectives (chiffres passés, perspectives, méthode choisie), alors que le prix final dépend de nombreux facteurs subjectifs et contextuels :

Le rapport de force dans la négociation : un vendeur pressé ou en position de faiblesse acceptera peut-être un prix inférieur à la valorisation.

L’intérêt stratégique pour l’acheteur : une entreprise peut être rachetée plus cher que sa valeur théorique si elle apporte un avantage concurrentiel (portefeuille clients, brevet, implantation géographique…).

La fiscalité et les modalités de financement : un montage fiscal ou financier particulier peut faire varier le prix net perçu.

Les conditions de marché : en période de forte demande ou dans un secteur attractif, les prix peuvent s’envoler au-dessus des valeurs estimées. À l’inverse, dans un contexte économique tendu, les acheteurs exigent souvent des décotes.

En résumé, la valorisation donne un ordre de grandeur et une base de discussion. Elle permet de justifier un prix, mais ne le détermine pas. Le prix de cession final obéit à la loi de l'offre et de la demande. Il est toujours le résultat d’une négociation, entre ce que le vendeur espère et ce que l’acheteur est prêt à payer.

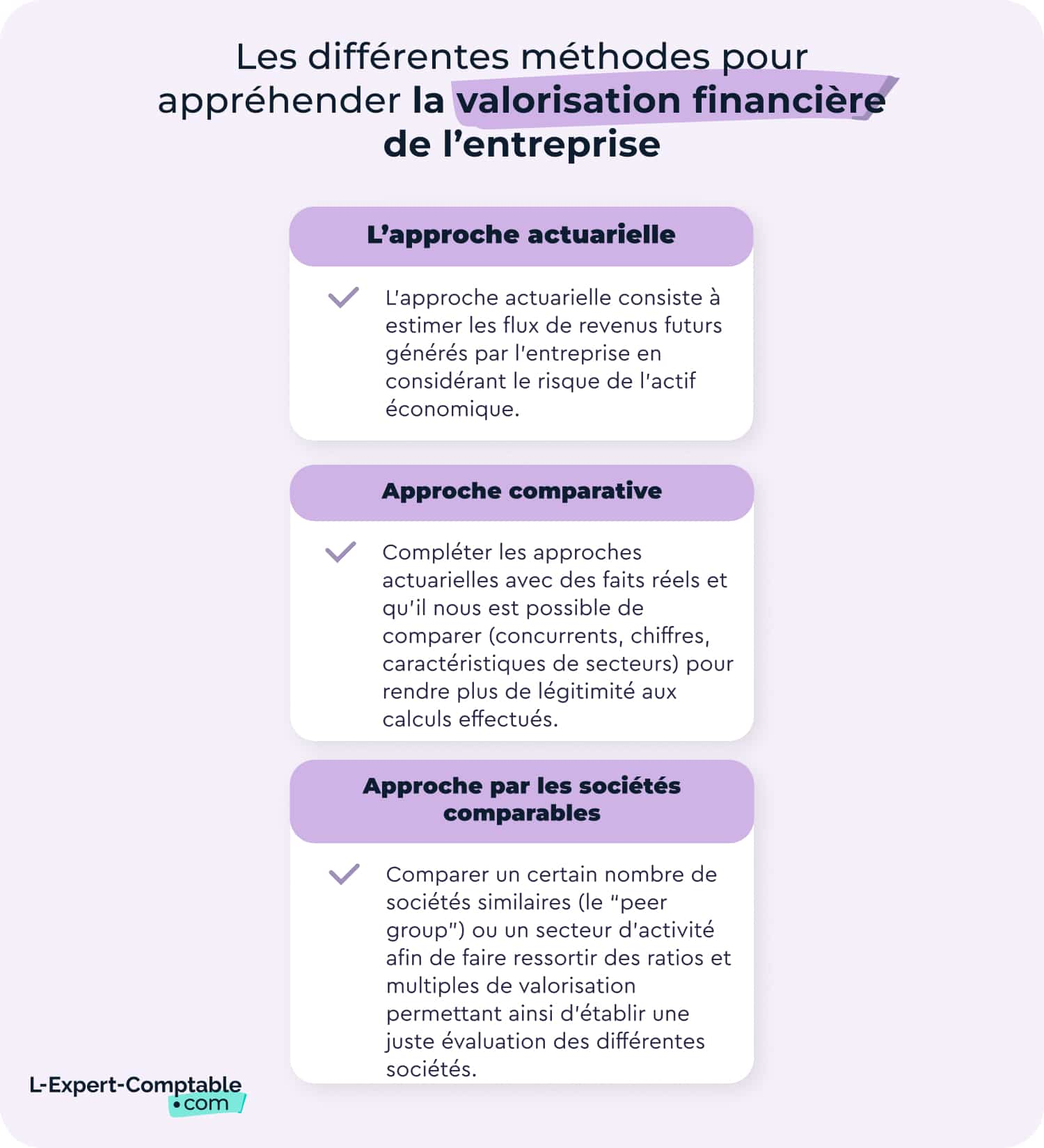

Quelles sont les différentes méthodes de valorisation ?

Il existe plusieurs manières d’appréhender la valorisation financière de l’entreprise. C’est à vous de choisir l’approche qui correspond le mieux à votre situation et vos objectifs.

Il existe 3 principales méthodes.

L’approche actuarielle

Cette approche se base sur le postulat suivant : l’acheteur présumé de l’entreprise ne va pas acheter les flux passés de l’entreprise mais les flux futurs. C’est pourquoi il est nécessaire d’actualiser les flux de trésorerie à un taux qui reflète le mieux le risque de l’entreprise. Ce taux est appelé taux d’actualisation.

Il existe différents modèles d’approche actuarielle.

Modèle Gordon Shapiro

Principe : Le prix d’une action correspond à la somme des flux futurs, actualisés au taux de rentabilité exigé des actionnaires, des dividendes que l’entreprise va générer.

Ce modèle repose sur différentes hypothèses :

Hypothèse de croissance perpétuelle des bénéfices : chaque année, les dividendes augmentent à un taux constant

Le taux de distribution des bénéfices (pay-out ratio) est identique tous les ans

La période de distribution des dividendes est infinie

On obtient donc la formule d’actualisation des dividendes permettant la valorisation des entreprises de la société :

V = D/(r-g)

V : valorisation

D : dividende de l’année retenue

r : taux de rentabilité exigé par les actionnaires

g : le taux de croissance des bénéfices

Cette méthode n’est pas une science exacte et a de nombreuses forces et faiblesses. Bien que très connue, elle est très peu utilisée car les hypothèses sont trop simplificatrices.

Modèle Bates

Principe : le modèle Bates complète le modèle Gordon Shapiro en présentant un aspect plus réaliste : il tient compte des bénéfices futurs et du pay-out ratio afin de ne pas simplement considérer que le dividende.

Cette valorisation permet également de diviser la période totale d’observation en sous-périodes pour prendre en compte les différentes fluctuations qu’il peut y avoir sur une longue période. Il est en effet possible de modifier les paramètres de la formule utilisée dans la méthode Gordon Shapiro.

Méthode d’actualisation des “free cash flows” ou méthode DCF

Principe : l’entreprise évaluée est considérée comme étant une entité à part entière dont la valeur ne dépend pas de son bénéfice mais de sa capacité bénéficiaire qui est mesurée par ses “free cash-flows” ou flux de trésorerie disponibles.

Cette méthode est principalement utilisée pour la valorisation des sociétés innovantes qui ne dégagent pas forcément de bénéfices les premières années d’activité et pour qui alors l’actualisation des bénéfices n’a aucun sens. De plus, les cash-flows représentent de façon plus réaliste le potentiel de création de valeur de l’entreprise puisque ceux-ci peuvent être réinjectés au sein de la société.

Cette méthode est utilisée presque systématiquement pour valoriser les sociétés, mais elle est systématiquement complétée par d’autres méthodes de valorisation afin d’être pleinement efficace (prise en compte du secteur et des autres concurrents) pour valoriser une société.

Approche comparative

Principe : Compléter les approches actuarielles avec des faits réels et qu’il nous est possible de comparer (concurrents, chiffres, caractéristiques de secteurs) pour rendre plus de légitimité aux calculs effectués.

L’approche comparative se base sur différents éléments via des exemples comparables dans son processus de valorisation d’entreprise :

Des entreprises comparables au profil semblable notamment en termes de taille, marché, risques

Des transactions comparables

Des indices de référence (CAC 40, Le Nouveau Marché…) utilisables si l’entreprise est représentative du marché

Un même secteur d’activité de référence si l’on considère que l’entreprise présente des caractéristiques représentatives d’un secteur particulier

Approche par les sociétés comparables

Principe : comparer un certain nombre de sociétés similaires (le “peer group”) ou un secteur d’activité afin de faire ressortir des ratios et multiples de valorisation permettant ainsi d’établir une juste évaluation des différentes sociétés.

Grâce à ces mesures (ratios, multiples), les entreprises pourront établir des moyennes et ainsi évaluer leurs sociétés. Cette méthode de valorisation, aussi appelée méthode des comparables, est très utilisée pour les entreprises cotées puisque les informations de celles-ci sont totalement transparentes et de fait très faciles à récolter et comparer, mais elle est aussi utilisée pour comparer les entreprises non cotées.

Cette méthode est largement utilisée en raison de sa capacité à être très réactif au marché. Elle permet de réagir à un instant T, au prix du marché par une entreprise donnée, c'est-à-dire au prix auquel un acheteur est prêt à acheter ce produit.

L'enjeu et la difficulté de cette méthode résident dans le choix des critères de l'échantillonnage : il faut qu'ils soient homogènes et que les entreprises choisies soient les plus similaires possibles.

Chaque méthode de valorisation répond à des objectifs différents. Ce tableau vous aide à comparer les approches les plus courantes et à identifier celle qui correspond le mieux à votre situation.

| Méthode | Principe | Avantages | Inconvénients | Pertinence |

|---|---|---|---|---|

| Patrimoniale | Actif net réévalué (valeur des biens - dettes) | Simple, claire, ancrée dans le réel | Ignore la rentabilité et les immatériels | PME avec actifs importants, sociétés en liquidation |

| Comparables (multiples) | Référence à des transactions ou sociétés similaires | Rapide, connectée au marché | Moins précise, dépend de la qualité des comparables | TPE/PME de secteurs bien documentés |

| Actuarielle (DCF) | Actualisation des flux de trésorerie futurs | Très personnalisée, précise | Complexe, très sensible aux hypothèses | Startups, PME en croissance |

| Capitalisation des résultats | Bénéfice moyen annualisé / taux de rendement | Facile à comprendre, utile pour les discussions | Hypothèse de stabilité, taux arbitraire | PME matures avec rentabilité stable |

Quelles sont les autres méthodes complémentaires de valorisation ?

Les différents ratios à connaître

| Le Price Earning Ratio (PER) | Le ratio capitalisation sur dividendes | Le rapport prix/livre (PBR) | Le Ratio Prix/Ventes (PSR) |

Il permet de comparer rapidement des sociétés aux profils similaires. Il correspond au rapport cours bénéfice d'une société. Plus le PER est bas et plus l'entreprise est bon marché. | Il permet de mesurer le retour sur investissement Il prend en compte le dividende versé et non le bénéfice en mesurant le véritable délai de récupération : le revenu que touchera l'actionnaire. | Il correspond au rapport capitalisation sur Actif Net Comptable. 2 manières de calculer : ANC = Actif comptable - actif fictif - dettes ANC = Capitaux propres - actifs fictifs S'il est inférieur à 1, cela signifie que la société vaut moins que sa valeur comptable. | Il permet une évaluation de l'entreprise à partir d'un multiple de ses ventes. Le chiffre d'affaires est considéré comme une donnée plus fiable et homogène que le bénéfice est une donnée brute et qui peut être modifié par le chef d'entreprise via le système de « comptabilité créative » Calcul : (capitalisation + endettement net) / Chiffre d'affaires |

Valoriser une entreprise familiale : spécificités et précautions

Une entreprise familiale ne se valorise pas comme une entreprise classique. Au-delà des chiffres, il faut tenir compte de la manière dont l’entreprise est dirigée, transmise ou protégée. Ces spécificités peuvent avoir un impact direct sur la valeur. Voici les spécificités à prendre en compte.

Impact des rémunérations familiales sur la rentabilité normative

Dans certaines entreprises familiales, les salaires versés aux proches sont parfois trop élevés (par confort) ou trop bas (par solidarité). Résultat : les comptes ne reflètent pas toujours la vraie rentabilité.

Avant d’évaluer l’entreprise, il faut donc corriger ces rémunérations pour obtenir une rentabilité « normale », c’est-à-dire celle qu’aurait un repreneur en payant chaque poste à son juste prix.

Risques liés à la gouvernance familiale

Décisions prises à l’oral, pouvoir concentré entre les mains d’un membre de la famille, absence de règles écrites… Ce mode de fonctionnement, courant dans les structures familiales, rassure en interne mais inquiète à l’extérieur.

Un investisseur ou un acheteur préférera une gouvernance claire et structurée. À défaut, il considérera cela comme un risque, ce qui peut faire baisser la valeur de l’entreprise.

Moindre liquidité des titres (clauses des statuts/pactes)

Les statuts des entreprises familiales intègrent souvent des clauses qui limitent la revente des parts : clause d’agrément, inaliénabilité temporaire, droit de préemption...

Il est donc plus difficile d’entrer ou de sortir du capital. Pour un investisseur, cela signifie moins de liberté et donc un besoin de rentabilité plus élevé pour compenser. Cela se traduit généralement par une décote sur la valeur des titres.

Dépendance à un fondateur ou dirigeant emblématique

Dans beaucoup d’entreprises familiales, tout repose sur une personne : le fondateur. Il connaît les clients, prend toutes les décisions et incarne l’entreprise.

C’est un atout… Mais aussi un risque majeur. Que se passe-t-il s’il part ou s’il n’est pas remplacé ? Si rien n’est prévu, la valeur de l’entreprise en prend un coup. C’est pourquoi la dépendance à une personne clé peut justifier une décote.

Notion de décote familiale dans la valorisation

Rémunérations atypiques, gouvernance floue, parts peu liquides, dépendance au fondateur… Tous ces éléments sont propres aux entreprises familiales, et ils pèsent sur la valorisation.

Les experts appliquent souvent une décote familiale pour en tenir compte. Elle varie selon les cas, mais peut atteindre 10 à 30%, voire plus dans les situations les plus complexes.

Pourquoi faire appel à un professionnel pour valoriser son entreprise ?

Valoriser une entreprise ne s’improvise pas. Même si certains outils permettent de faire des estimations soi-même, seul un professionnel peut fournir une évaluation fiable, objective et défendable. Voici pourquoi il est fortement recommandé de se faire accompagner.

Méthode rigoureuse et justifiable

Un expert s’appuie sur des méthodes reconnues, adaptées à la taille, au secteur et à la situation de l’entreprise. Il ne se contente pas de multiplier un résultat par un multiple : il analyse la rentabilité, le niveau de risque, les actifs, les perspectives…

Surtout, il documente et justifie chaque étape de la valorisation. En cas de contrôle fiscal, de litige ou de négociation, cette rigueur est précieuse.

Meilleure acceptabilité vis-à-vis de l’administration fiscale

Lors d’une transmission, d’une donation ou d’un apport de titres, la valorisation sert de base pour le calcul des impôts. Si elle est trop basse ou mal étayée, l’administration peut la contester.

Faire appel à un professionnel permet d’avoir une valorisation opposable et défendable, qui respecte les règles en vigueur. C’est un gage de sécurité fiscale.

Argumentaire solide en cas de négociation

Que ce soit pour vendre votre entreprise, ouvrir votre capital ou faire entrer un nouvel associé, vous devrez convaincre votre interlocuteur. Une valorisation professionnelle, claire et justifiée renforce votre position dans la négociation.

Elle vous permet aussi de fixer un prix cohérent avec le marché, d’éviter les surévaluations (qui font fuir les acheteurs) ou les sous-évaluations (qui vous font perdre de la valeur).

Garantie de neutralité et d'objectivité

Dans un contexte de vente, de séparation d’associés ou de transmission familiale, les enjeux sont souvent émotionnels. Le professionnel joue alors un rôle clé : il apporte objectivité et impartialité et permet de calmer les tensions.

Sa neutralité renforce la crédibilité de l’évaluation, notamment quand plusieurs parties doivent se mettre d’accord.

Expertise du professionnel

Les experts-comptables, les évaluateurs certifiés (comme les membres de la CCEF) ou encore les professionnels spécialisés dans les fusions-acquisitions disposent d’une expérience concrète du terrain. Ils connaissent les pratiques sectorielles, les normes fiscales et les attentes des investisseurs.

Faire appel à un professionnel compétent, c’est s’assurer que votre entreprise est valorisée à sa juste valeur, avec un regard à la fois technique et stratégique.

FAQ sur la valorisation d'une entreprise

Comment calculer la valeur de mon entreprise si je n’ai pas de bénéfices stables ?

Si votre entreprise est jeune ou n’a pas encore de bénéfices réguliers, la méthode patrimoniale (qui évalue vos actifs – vos dettes) ou la méthode des flux de trésorerie (DCF) peuvent être plus pertinentes que les méthodes basées sur les bénéfices. On estime les flux futurs de trésorerie et on les actualise à un taux de risque. On combine souvent plusieurs méthodes pour arriver à une fourchette de valeur.

Quelle décote appliquer pour une entreprise familiale ou quand les parts sont peu liquides ?

Les entreprises familiales présentent souvent des spécificités : salaires familiaux non “marchands”, gouvernance informelle, dépendance à un fondateur, clauses statutaires (agrément, inaliénabilité). Ces éléments justifient une décote (réduction) qui peut aller de 10 % à 30 % selon les cas, afin de tenir compte du risque supplémentaire pour l’investisseur ou repreneur.

Pourquoi la valorisation estimée diffère presque toujours du prix réellement payé ?

Parce que la valorisation est une estimation théorique fondée sur des hypothèses (croissance, risques, comparables), tandis que le prix de cession final dépend de la négociation, des conditions de marché, des intérêts stratégiques de l’acheteur et vendeur, et de la fiscalité. Le prix peut être supérieur ou inférieur à la valorisation “papier”.

Quand faut-il faire valoriser son entreprise (et à quelle fréquence) ?

Il est judicieux de valoriser son entreprise lors d’événements stratégiques : projet de cession, transmission, entrée d’investisseur ou levée de fonds, fusion-acquisition ou réorganisation du capital. Aussi, il peut être utile de mettre à jour la valorisation périodiquement (par exemple tous les 2 à 3 ans), ou à chaque changement majeur (croissance forte, nouveau marché, modification de l’environnement concurrentiel).

Sources & Références

- Valoriser son entreprise avant la transmission - Entreprendre.Service-Public.fr

- Quelles sont les principales méthodes d'évaluation d'une entreprise ? - Bpifrance

Résumer cet article avec :

- ChatGPT

- Perplexity

Questions & réponses